Optieserie September

Op zaterdag 25 aug schreef ik het volgende naar de leden

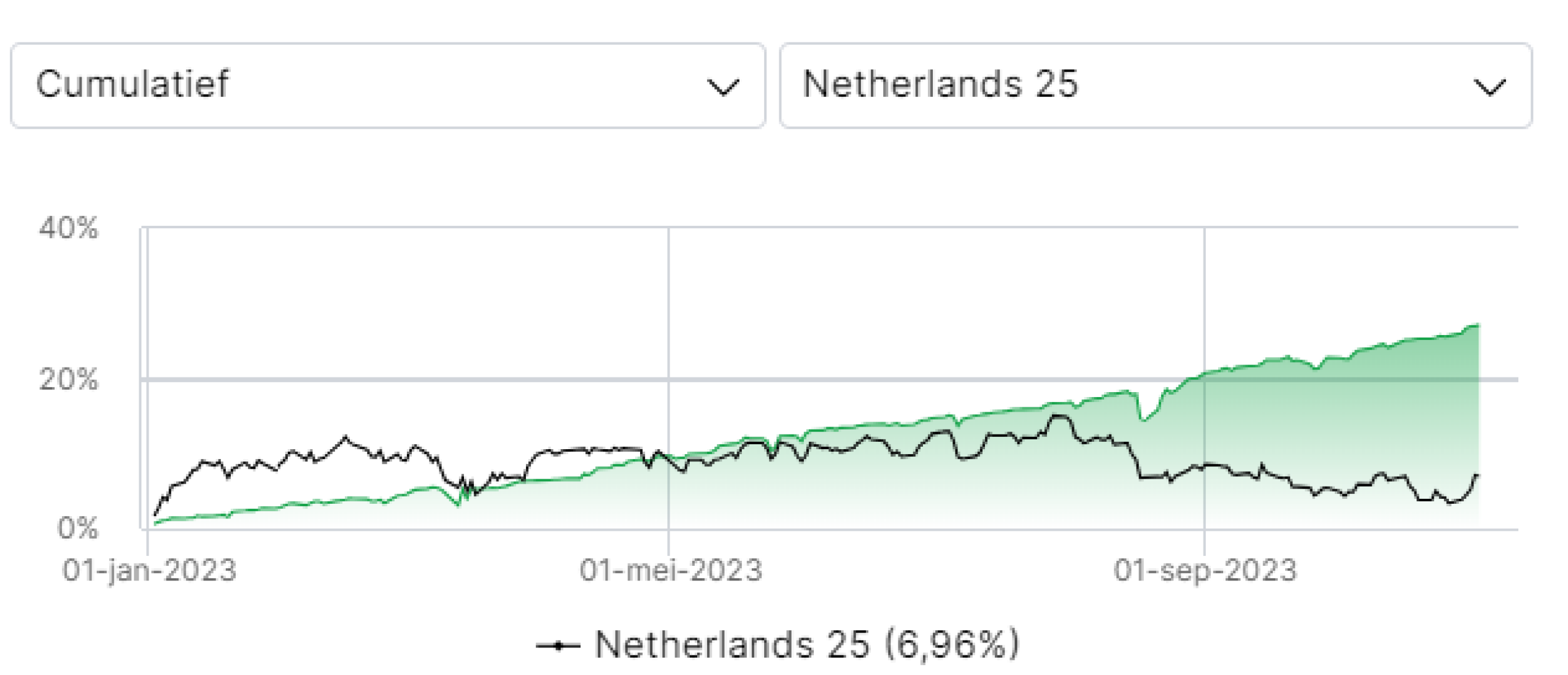

We sluiten de zaak met ruime winst

Het ongerealiseerd verlies van vorige week (-78 euro) is deze week weggevaagd.

We sluiten namelijk op een gerealiseerde winst van +201 euro. Dat is +55,83% van de maximale profit en een netto maandrendement op basis van de investering van +10,36%.(red.: Op basis van 1 optiecontract. Had u 10 optiecontracten, dan had u nu 2010 euro als resultaat).

Door deze winst is er wederom een all time high te melden! (zie ook de 45 graden rendementsgrafiek sinds start in de rubriek Archief)

Zoals ik vorige week al aangaf, niet te snel zenuwachtig worden. En alleen ingrijpen wanneer noodzakelijk om verliezen zoveel als mogelijk te beperken.

Waarom sluit WB nu terwijl er eigenlijk geen (Excel/Mac Dashboard) reden is om te sluiten? Dat is allemaal waar, kijk maar:

1. Geen pop ups waar te nemen in de rubriek stoplossniveau’s;

2. De kansberekening op zaterdag voor boven en ondergrens komen voor op 0709 uit op 572,40 en 548,18. Dus ruim binnen de marge 595/540.

Waarom dan toch nu al sluiten met nog in beginsel 2 weken te gaan tot start nieuwe serie?

1. Er zijn nog 2 weken te gaan, dat is 2 weken onnodig risico lopen;

2. Er is in zeer korte tijd (slechts 22 kalenderdagen in positie) een ruime winst van +201 euro ontstaan;

3. Een netto maandrendement van +10,36% is uitstekend te noemen en in zeer korte tijd bereikt;

4. De middenkoers van de beide uitoefenprijzen wijkt met 568 nog wel ruim af van de vrijdagslotkoers (560,29). Er loert in theroie nog steeds een gevaar naar de putzijde;

5. Ik mag niet uitsluiten dat u de putoptie op de bewuste maandag gunstiger heeft kunnen schrijven op 3,45 (i.p.v. 2,95 van WB). Dat betekent dat de cijfers voor u als klant nog gunstiger zijn dan die voor WB;

6. Sinds feb 2017 is de gemiddelde winst +216 euro voor de winnners. Voor deze berekening is uitgesloten de extreme winst van +607 (mei 2017) en de slechts twee verliezers. Maar let op, die +216 euro zijn behaald door de zaak wel door te laten lopen.

Met andere woorden, we harken deze +201 euro nu binnen in een veel kortere tijd. Hoe effectief en vooral efficiënt wilt u het nog hebben?

Wilt u ondanks bovenstaande argumenten de zaak te sluiten toch de zaak aanhouden?

Ook geen probleem natuurlijk. Het dashboard houdt u immers niet tegen. Uw keuze.

WB gaat echter de komende 2 weken weer genieten van deze winst op basis van moneymanagement en loopt geen enkel risico meer. Het hoogste rendement ooit is immers nu “vastgeklikt”, heerlijk gevoel weer hoor. En ja dat heet motie.., nu mag het.

WB bedrijfsmotto vanaf de start in 2007: Effectief, efficiënt en emotievrij

Wilt u alle tekst lezen sinds de start van deze septemberserie?

Op zaterdag 04 september schreef ik het volgende naar de leden

Optieserie September

We schrijven de call 595.

De leading indicator geeft een calloptie uitoefenprijs aan van 600. Maar deze levert (wederom) een te lage premie op van 0,34.

De call 595 levert op een premie van 0,65. De mediaan staat overigens op 0,79 voor een 5 weekse serie.

De kansberekening bovengrens (zie Excel Dashboard) geeft een waarde aan op 07-09. van 592,69 terwijl de stand op expiratiedatum (21-09) een waarde aangeeft van 596,53. Dus met 595 zitten we er een beetje tussenin, niks mis mee.

Hoewel we al een tijdje in een uptrend zitten (zie ook bericht vorige week), verwachten we alleen van AHOLD op woensdag 08 de halfjaarcijfers.

Die cijfers zouden de AEX kunnnen beinvloeden.

De futures geven op dit moment een AEX stand aan van 574,03. Dus de kans is aanwezig dat u maandag bij opening een zelfs betere premie kunt ontvangen dan de WB vrijdagslotkoers van 0,65. De volatiliteit is 11,68% (zeer laag tot laag), er is dus rust in de markt.

Pas bij een AEX koers van 589,05 grijpt WB in.

Volgende week volgt de geschreven put en pas dan staat de short strangle constructie.

Take Away

1. Met het schrijven van een optie wordt bedoeld iets verkopen dat je niet eerder in bezit had;

2. Emotioneel handelen leidt meestal tot verliezen zo leren meerdere wetenschappelijke internationale onderzoeken.

Vandaar dat WB heeft gekozen voor een emotievrij handelssysteem;

3. Heeft u de rode driehoekjes op het Excel Dashboard al eens bekeken?

Ga met de muis op zo’n rood driehoekje staan en u ontvangt informatie over dat veld.

Op zaterdag 11 september schreef ik het volgende naar de leden:

Optieserie September

We schrijven de put 540

We staan na 1 week geschreven call 595 op een ongerealiseerde winst van +32 euro.

Het enige nadeel van een geschreven call (zonder de hedgefunctie, lees tegengestelde functie van een put) is een forse stijging van de AEX.

Omdat in mijn beleving de AEX wel kan stijgen maar nooit omhoog valt, neem ik voor 1 week op de koop toe dat we geen hedgefunctie hebben die je normaliter wel hebt bij een short strangle optiestrategie.

In die week MAG, nee MOET de AEX zelfs dalen om winst te bereiken op de geschreven call zoals we deze week dan ook hebben gezien.

Put 540

De leading indicator geeft een uitoefenprijs aan van 540.

De kansberekening (1 x standaardeviatie) geeft een waarde aan op 0709 van 544,07.

We nemen de meest veilige van de twee berekeningen. Het wordt dus de put 540 tegen een premie op vrijdagslotkoers van 2,95. De mediaan van een 5 weekse put ligt op 2,50. Dus met 2,95 aan premie zitten we goed.

De totale constructie levert dus op 0,65+2,95 = 3,60. Dat is hoger dan de mediaan (3,29) sinds januari 2017.

Samen met de vorige week ingenomen call 595 staat dan pas nu de short strangle constructie. In beginsel nog 4 weken te gaan.

Take Away1

Regelmatig krijg ik de vraag waarom de call 1 week eerder wordt geschreven dan de put.

Ik realiseer me nu dat ik daar onvoldoende duidelijk in ben geweest in het Ebook. Daar zal ik dan ook met de eerstkomende versie (v1.6) meer aandacht aan besteden. Ik heb het wel vaker hier gememoreerd, maar nieuwe leden stellen dus dezelfde vragen dus het is aan mij om meer duidelijkheid te scheppen in het Ebook.

De enige reden dat WB dit doet is omdat dit de hoogste hitrate (u weet wel call 86% en put 87%) van de optie-indicator oplevert.

ELK ANDERE COMBINATIE (bijv. short strangle op de formele expiratiedatum inzetten en alle varianten daaromheen) leidt tot een lagere hitrate!

Ik geef toe, soms scheelt het maar 1 of 2%, maar toch.

Dat mij deze vraag nog gisteren op vrijdag werd gesteld, bevreemdt mij echter wel. Want is het u, juist na deze week, niet duidelijk dat met de geschreven call 595 de AEX juist MAG dalen zoals het dan ook deed deze week?

Let op, ALS wij vorige week de geschreven put (short put) hadden ingenomen, dan weet u toch dat daarvan het risico een forse daling is?

Dus dan had die geschreven put op dit moment toch op verlies gestaan? De totale constructie had dan vandaag op verlies gestaan!

Maar nog duidelijk moet zijn dat wanneer de indicator vorige week de put had berekend, deze de geschreven put op een hoger niveau had gezet!!!.

Door pas 1 week later (na de forse AEX verlaging) deze berekening uit te voeren, wordt de geschreven put uitoefenprijs dan dus ook lager gezet!

Met een brede winstzone (u weet, hoe brede hoe beter) tot gevolg.

Want kijken we nu niet aan tegen een mooie brede winstzone van 55 punten? Wanneer de put vorige week zou zijn geschreven, dan zou dus een smallere winstzone (dus minder veilig) zijn ontstaan.

Zie hier het grote voordeel van de diagonale versie van de short strangle optiestrategie.

Ik durf te stellen dat deze benadering WB uniek maakt. Ik ken namelijk geen enkele aanbieder dit dit op deze wijze uitvoert.

Take Away2

Een stoplossniveau wil in beginsel zeggen dat je de positie sluit bij verlies onder het motto “tot hier en niet verder”. Verliezen moeten altijd zo veel als mogelijk beperkt worden, voorzover je nog zelf kunt ingrijpen uiteraard.

De augustus18 serie leert ons voor het eerst sinds de start in 2012 dat het WB stoplossniveau 3 ook bereikt kan worden wanneer deze op winst staat i.p.v. op verlies. De nieuwe emotievrije regel dat we dan alsnog de positie aanhouden, zal eveneens worden opgenomen in het Ebook versie 1.6.

En zo scherpen we het model na vele jaren steeds verder aan, mooi he!.

Take Away3

Op het Excel Dashboard rubriek Extra informatie is de mediaan VAEX gewijzigd in Gemiddelde VAEX 2000/2010.

Ik verwijs hier naar een bron Universiteit/Faculteit Economie en Bedrijfskunde van Gent over rendement en volatiliteit spillovers bij enkele impliciete volatiliteitsindexen. Interessant om het hele onderzoek te lezen. Scroll voor meer info op het rode driehoekje van het veld.

Op zaterdag 18 september schreef ik naar de leden het volgende:

Optieserie September

We hebben geschreven de call 595

We hebben geschreven de put 540

We staan op dit moment op een ongerealiseerd verlies van -78 euro.

Dat komt wel eens vaker voor, starten met verlies.

Elke week geef ik u dit leermoment mee in rood

Het risico van een geschreven put is een forse koerssprong omlaag

Me dunkt dat de AEX deze week een forse stap neerwaarts heeft gezet. Vandaar ook het ongerealiseerd verlies. De winst van de call kan het verlies op de put dan niet meer bijhouden.

Let op, deze AEX koersdaling hadden we het liefste vorige week moeten hebben toen we nog alleen de call hadden geschreven! Maar dat is wensdenken..

Ik sluit overigens helemaal niet uit dat u als abonnee tegen een lager verlies aankijkt dan die -78 euro of zelfs nog op een mager winstje staat.

Want u had immers afgelopen maandag op 13 augustus de put om 09:02 uur op een premie van 3,45 kunnen schrijven.

En wederom blijkt dat de vrijdagslotkoers WB geen enkel voordeel biedt t.o.v. de abonnee die op maandag handelt; kan het niet nalaten dit weer eens te memoreren. By the way, ook IK handel prive op de maandag voor alle duidelijkheid.

Bij aanvang van deze serie op 03 aug. stond de AEX op een stand van 572,29 en vrijdag 17 aug. is deze gesloten op 552,38. Een negatief verschil van bijna 20 AEX punten in slechts 2 weken tijd. Da’s best wel veel. En daar kan deze constructie niet zo goed tegen. Deze is er immers op gericht om winst te maken bij een zijwaarts koersverloop binnen de winstzone (de gekozen uitoefenprijzen).

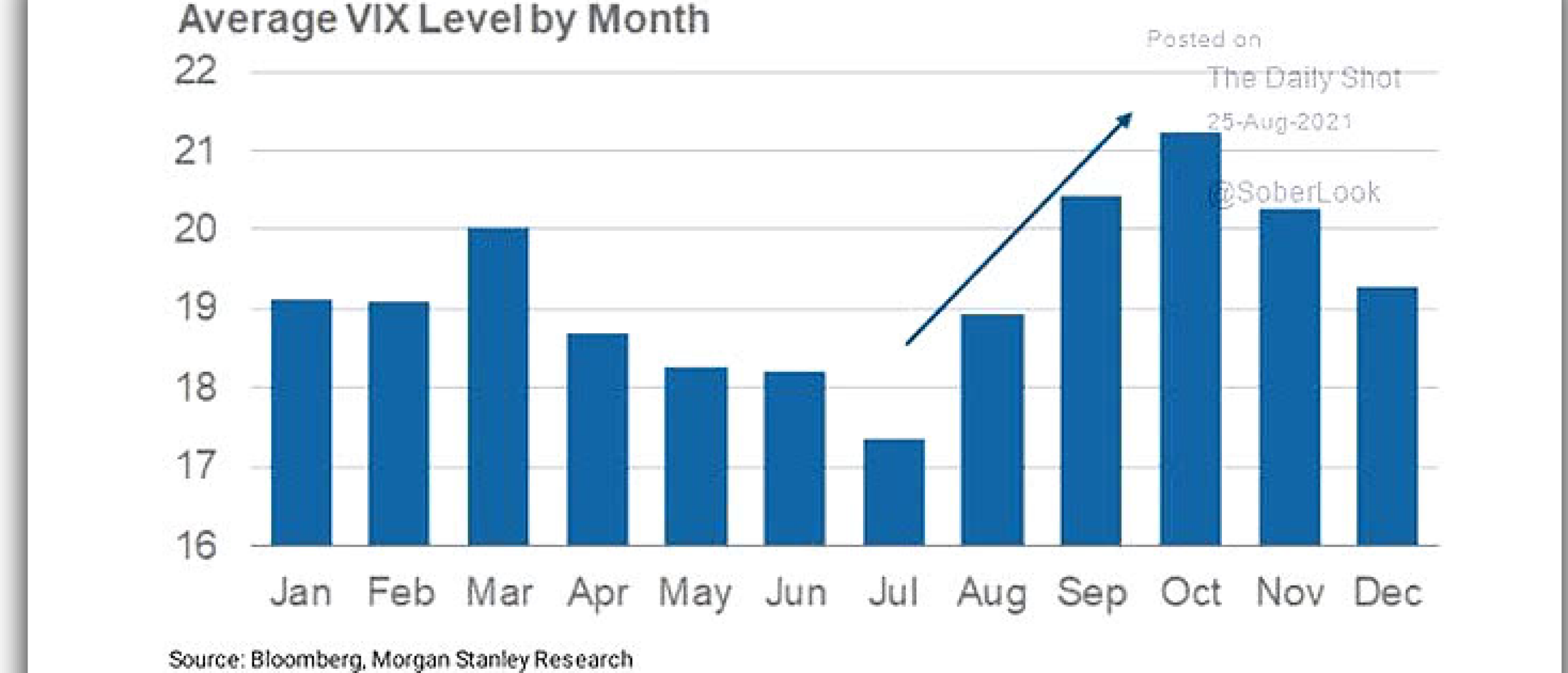

En deze AEX koersdaling is ook best wel opmerkelijk bij een impliciete volatiliteit bij aanvang van deze serie van 11,68 en op dit moment van 13,38.

En dat noemen ze dan rust in de markt?

Nou ja, ondanks de daling kun je nog steeds niet spreken van paniek.

Op de daggrafiek zien we de AEX koers bewegen tussen de MA50 en de MA150. De MA’s bewegen zijwaarts en van een dead cross is (nog lang) geen sprake. Want pas dan kijken we meer zuidwaarts.

Desondanks is deze koersdaling vooral bij de start van een serie gewoon wel vervelend. Maar bij deze optieconstructie geldt nu eenmaal wel dat je ook niet te snel zenuwachtig moet worden, ik zal dit in de toekomst nog wel vaker herhalen.

Wees daarnaast vooral gerustgesteld dat de optie-indicator de beide uitoefenprijzen in +87% van alle gevallen over de afgelopen 30 jaar correct heeft berekend!

Ja, het klopt dat je dan rekentechnisch nog 13% overhoudt van alle gevallen waar de AEX dan toch door de benedengrens is gezakt.

Toch een mooie verhouding, vind u ook niet?

En wie zal het zeggen of dat deze keer het geval zal zijn? Gewoon rustig afwachten wat er gebeurt en emotievrij ingrijpen wanneer nodig.

Ook deze maand weer geeft WB EXACT aan wanneer we moeten ingrijpen, namelijk bij een AEX slotkoers van 545,40 (WB stoplossniveau 3 van het dashboard). En dan moeten we ook nog op verlies staan voor de hele constructie zo leert ons de evaluatie van de augustus maandserie.

Afhankelijk van de resterende tijd tot start van een nieuwe serie kunnen we dan kiezen voor een doorrolactie of het nemen van verlies.

Laten we hopen dat na deze expiratieweek (waar de koersen wel vaker voor volatiliteit zorgen) en het einde van de bedrijven hafljaarcijferbrij in zicht de rust inderdaad weer zal keren.

Of gaan we ons als belegger dan vervolgens weer druk maken om elke geopolitiek issue die opdoemt? Rare jongens die beleggers..

Nog 3 weken te gaan tot de start van de maandserie oktober