Een beleggingsplan is volgens Peter Siks essentieel om om te hebben. De beleggingstrainer bij Alex en Binck meldt ook hoe hij in aanraking kwam met beleggen en wat zijn visie voor volgend jaar is. Graag vernemen we ook uw ervaringen en verwachtingen.

Tijdig begonnen

Als jongen op de middelbare school kwam ik in aanraking met de beurs. Een leraar vertelde iets over opties en mijn interesse was gewekt. Ik kocht mijn eerste optie toen ik zeventien was. Vervolgens wilde ik daar mijn beroep van maken en dat is ook gelukt. Ik heb een aantal jaren op de optiebeursvloer van Amsterdam gestaan en ben nu beleggingstrainer bij Binck en Alex. Daarnaast heb ik vorig jaar ook het boek ‘Beleggen voor Dummies’ geschreven.

Heb een plan

Als belegger moet je weten waarom je belegt. De beurs is in mijn optiek niet de plek om ‘even’ snel veel geld te verdienen, want ik geloof dat beleggen iets anders is dan veel handelen. Een slimme belegger heeft een plan waaraan hij zich houdt. Daarin staat bijvoorbeeld in welke producten belegt, hoe lang zijn beleggingshorizon is en wanneer hij winst of verlies neemt.

Reële rendementseis

Bij beleggen draait het om risico versus rendement. Veel rendement kun je alleen behalen als je veel risico neemt en mensen vergeten dat wel eens. En dat terwijl de grootste groep beleggers tevreden is met een rendement van tussen de 6% en 10% per jaar. Er worden risico’s genomen alsof het geld met 50% per jaar moet groeien. Mijn boodschap is: laat je gedrag in de pas lopen met de rendementseis.

Visie

Hoewel we al twee prachtige beursjaren achter ons hebben geloof ik dat 2014 wederom een goed aandelenjaar wordt. Een goede manier om daarvan te profiteren is door het kopen van ETF’s. Dit zijn producten die een index volgen – zoals de AEX-index of de S&P500 – tegen zeer lage kosten. Dit zijn uitstekende basisblokken in de portefeuille. Vervolgens kunnen daaromheen individuele aandelen gekocht worden. En hier komt mijn voorliefde voor opties naar voren: door slim opties te gebruiken, kun je handelskapitaal uitsparen en zodoende in meer individuele aandelen een positie innemen. En dat maakt het risico van de portefeuille als geheel weer lager.

AMSTERDAM –Telegraaf.nl

Reactie Michael Groenewoud van Weekendbeleggers

Geachte redactie.

Ik ben het helemaal eens met de stelling van Peter Siks. Op uw verzoek deel ik graag mijn ervaringen en verwachtingen voor 2014.

Tijdig begonnen

Ik beleg al vele tientallen jaren als technisch analist. Sinds 2007 ben ik als kwantitatief analist werkzaam bij mijn eigen belegging service.

Mijn beleggingsplan

1. Aandelenportefeuille met aandelen en beleggingsfondsen voor een stijging van de markt op middellange termijn (70% a 80% van het belegd vermogen). De 51 te volgen fondsen zijn speciaal geselecteerd op basis van strenge criteria.

2. Turboportefeuille voor een stijging EN een daling van de markt op middellange termijn (10% a 20% van het belegd vermogen).

De gebruikte indicator bepaalt voor mij de aan- en verkoop momenten van bovengenoemde portefeuilles.

3. Optieportefeuille voor een zijwaartse beweging van de markt op korte termijn. Deze Iron Condor strategie hanteer ik met AEX maandopties (10% a 20% van het belegd vermogen).

Deze strategie maakt gebruik van een aparte optie-indicator met een goede hitrate over de afgelopen 27 jaar.

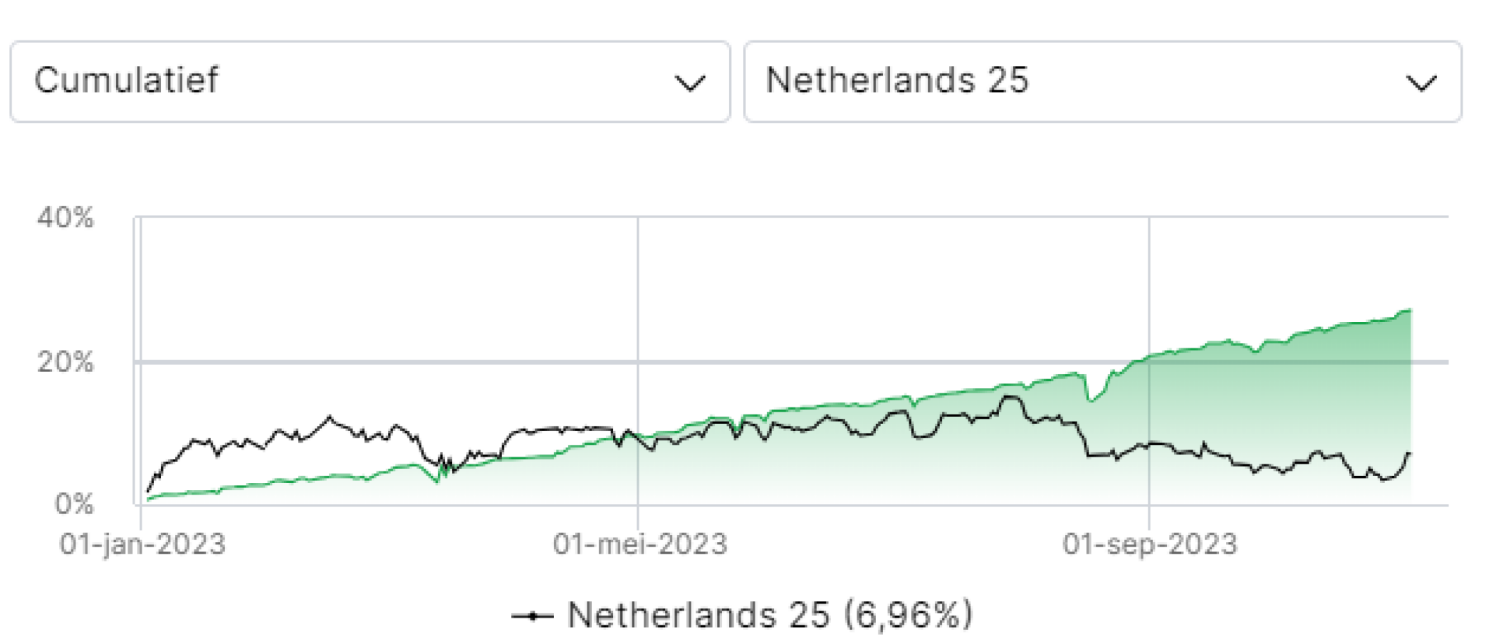

Rendementen

In beginsel is het juist dat bij meer risico meer rendement mag worden verwacht. De aandelen portefeuille maakt dan ook, terecht, minder rendement dan de overige portefeuilles.

De kunst is om met risicovolle producten als turbo’s en opties toch risicomijdend te beleggen. Zo beleg ik met het hefboomproduct Turbo met een lage hefboom van gemiddeld 3.5, in ieder geval nooit meer dan 4. Hierdoor mag de koers nog maximaal 25% de verkeerde kant op gaan voordat wordt uitgestopt.

Met de maandopties maak ik gebruik van geavanceerde orders (o.a. Binck). Daarmee sluit je de positie(s) bij een vooraf bepaalde conditie om grote verliezen te voorkomen. Ik slaap daardoor een stuk lekkerder omdat ik weet dat de zaak automatisch is beveiligd. Voorts laat ik de zaak niet tot einde expiratiedatum doorlopen, maar sluit de zaak bij 75% a 80% winstmarge.

Visie 2014

1. Voor de behoudende portefeuille wil ik onderzoeken of het mogelijk is om ETF’s in te zetten op de 15 internationale indices die ik volg. Immers een hefboom van 1 is geen hefboom, maar je kunt wel profiteren van de (long) bewegingen van de indices.

2. Voor de Turboportefeuille voorzie ik geen wijzigingen.

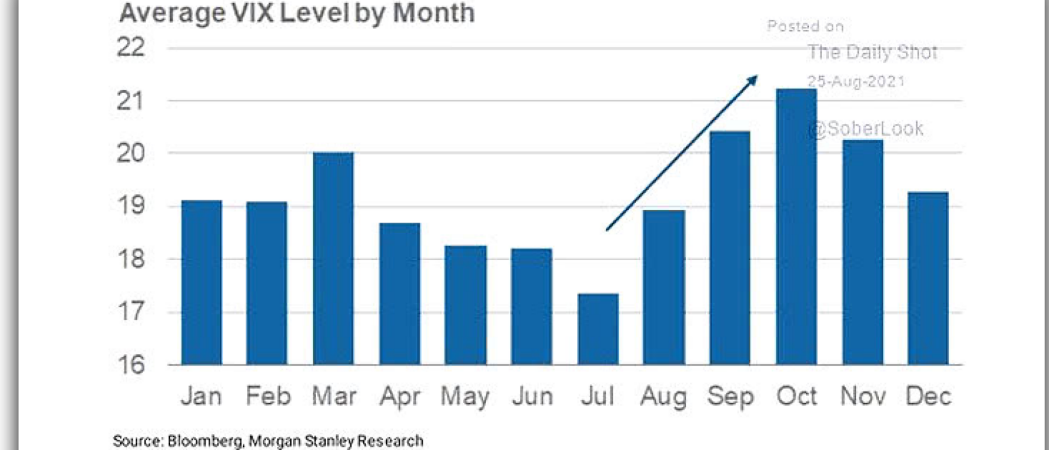

3.Op basis van de Iron Condor ervaringen heb ik besloten voor 2014 soms wel een hedge (tegengestelde) positie in te nemen en soms niet. Dat doe ik op basis van de stand van de impliciete volatiliteit (beweeglijkheid) van de AEX.

Verder zoek ik de uitbreiding in deze portefeuille naar de maandopties van de S&P500 en de DAX. Op deze wijze wordt dan ook in deze portefeuille spreiding gerealiseerd.