winstrisicografiek short strangle is niet wat het lijkt, ledenspecial van 01-04-2017

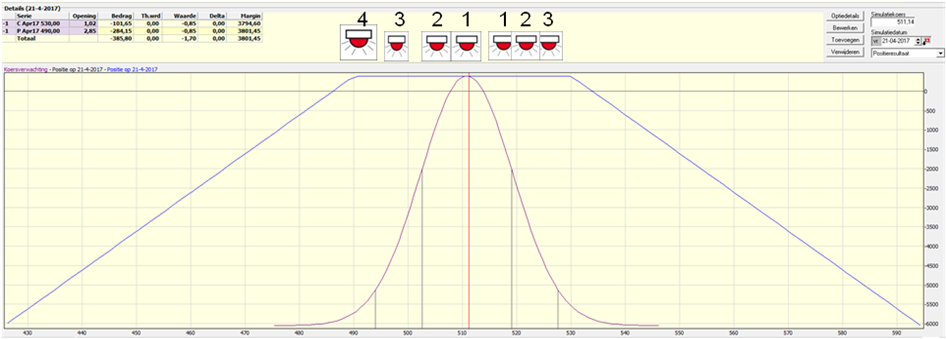

U heeft deze winstrisicografiek afbeelding vast wel eens voorbij zien komen. Alles boven de zwarte horizontale lijn betreft de winstzone (voorheen bandbreedte) en alles wat zich onder de zwarte horizontale lijn zich afspeelt is de verlieszone.

En in het midden bevindt zich de Belcurve. U weet wel die 68,2% kansberekening, zijnde 1 x standaarddeviatie. En die belletjes zijn de waarschuwingssignalen uit het Excel Dashboard. En die Belcurve beweegt van links naar rechts met de AEX koersbeweging mee.

Als je mij, toen ik nog jong was, een dergelijk plaatje zou tonen zou ik je voor gek verklaren wanneer je mij zou voorstellen in te spelen op een dergelijke strategie. Immers, het beeld doet voorkomen dat wordt aangegeven dat de kans op winst veel kleiner is dan de kans op verlies.

En het theoretisch verlies is dan ook nog eens heel groot naar beide kanten toe (bij forse stijging en bij forse daling). En dat past dan bij het idee dat dit een zeer risicovolle strategie zou zijn. Ik zal in het vervolg van dit artikel aangeven dat dit over het algemeen wel meevalt met dat risico. Niets is wat het lijkt.

En het ergste is, in theorie klopt de afbeelding ook nog. Dezelfde grafiekafbeelding is bijv. ook van toepassing op een individueel aandeel. En de onderliggende waarde (het bedrijf) kan inderdaad failliet gaan en dus in theorie op waarde 0,00 uitkomen. En wanneer je dan ook nog niet tijdig hebt ingegrepen, is er inderdaad sprake van een fors verlies.

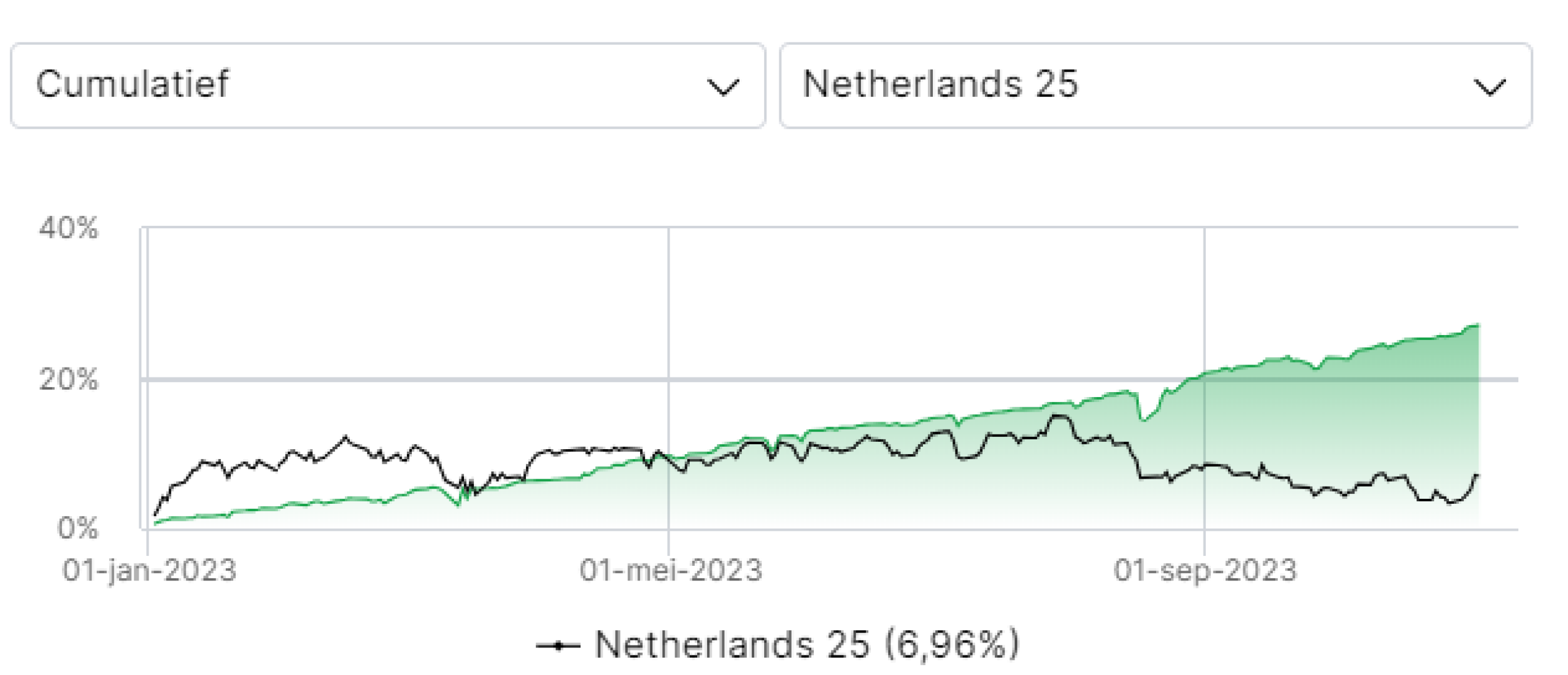

AEX-index Edoch, onze strategie betreft de AEX-index en vertegenwoordigt de 25 grootste fondsen van de Amsterdamse beurs. Hoe groot zou de kans zijn dat ALLE 25 bedrijven tegelijkertijd failliet zouden gaan denk u?

Ofwel naar beneden toe acht ik die kans uitermate klein. En naar boven toe dan? Ook hier geldt dat in theorie de beurskoers van een individueel aandeel en ook van een index in beginsel tot in de hemel zou kunnen stijgen. Edoch zeer kleine kans dat dit ook daadwerkelijk plaatsvindt.

Ergo, in theorie zal dit best allemaal kloppen maar de praktijk wordt dit heel anders ervaren. Nog in het laatste webinar van maart jl. heb ik aangegeven dat we WETEN, op grond van de statistieken, dat de hitrate van dit model op dit moment rond +90% behelst. Dat is hoog, erg hoog.

Dat betekent dat van de 10 acties er ongeveer GEMIDDELD 9 maandseries gunstig zullen uitvallen. En die 10e levert inderdaad verlies op. En dat verlies zal echter geen duizenden euro’s zijn zoals de winstrisicografiek ons wil doen laten geloven maar hooguit enkele honderden euro’s. En ingecalculeerd, er bestaat namelijk geen enkel systeem op de wereld met een 100% hitrate. En deze performance is zeker te behalen wanneer u zich daarnaast houdt aan de waarschuwingsberichten in het Excel Dashboard. En daar dan ook met discipline naar handelt!

En dit 10e verlies moeten we gewoon opvangen met de vele winsten die dan inmiddels gemaakt zijn. Als u start met dit model met toevallig net die 10e verliespositie dan heeft u gewoon pech zoals dat heet. Even doorzetten is dan het motto.

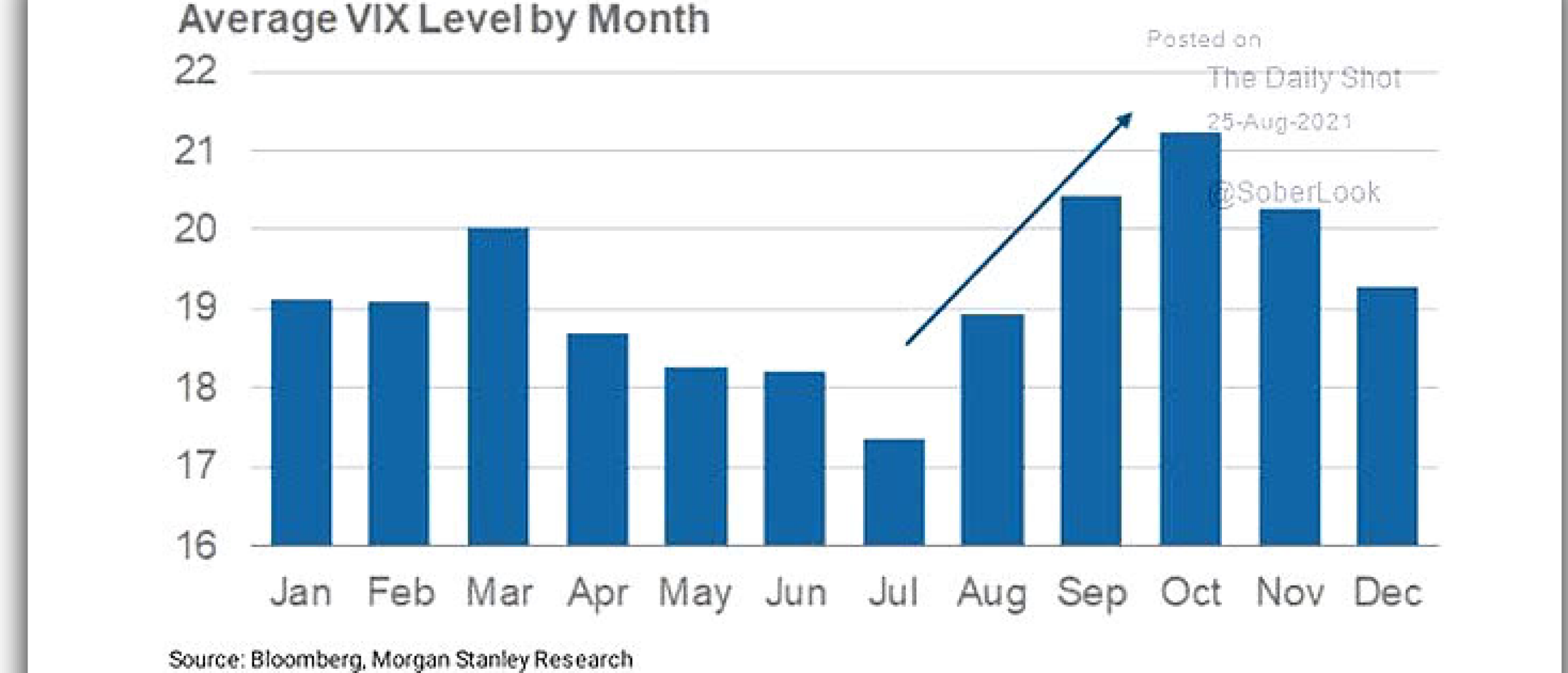

Zijn er dan helemaal geen risico’s? Jazeker wel. Het grootste gevaar ontstaat in week 1 wanneer we een call schrijven omdat daar dan op dat moment nog geen geschreven put als hedge tegenover staat (zoals in december 2016 toen de Trump rally en de nieuwjaarsrally elkaar versterken).

Op het moment dat de koers dan fors gaat stijgen is dat natuurlijk heel vervelend. Da’s zeker een nadeel. De vraag is echter of dit nadeel opweegt tegen het voordeel dat de optie-indicator bij dalende koersen in die week een lagere put uitoefenprijs berekent. Da’s een groot voordeel zoals we meermalen hebben gezien. En dat verklaart dan ook gelijk de hoge hitrates van 86% aan de callzijde en 87% aan de putzijde.

Mocht u het WEL als een nadeel ervaren, dan adviseer ik u om de call inderdaad een week later tegelijkertijd met de put te schrijven, dan is uw emotieprobleem opgelost.

Black Swans

Een ander nadeel punt van aandacht is die zogenaamde Black Swan, een onverwacht grote koersdaling, niemand zag die ooit aankomen. Op het moment dat we in dat geval geen gekochte put hebben ingebracht (omdat de koersen nog niet dalende zijn), zijn we vreselijk de pineut.

Ergo, als u van mening bent dat elke week de in beginsel zeer zeldzame blackswan voorbijkomt, dan zou u eigenlijk ELKE maandserie een put moeten kopen onder de short strangle (put bull spread). U realiseert zich dan wel dat u daardoor een brandverzekering betaalt dat ten laste komt van het rendement. Maar u slaapt elke maand wel heel lekker natuurlijk. Deze emotiekeuze is aan U.

Winstrisicografiek

Terug naar de winstrisicografiek, nogmaals theoretisch correct, lijkt deze afbeelding op een vorm van “bangmakerij” en dat gevoel wordt daarnaast nog eens versterkt door het hoge marginbedrag van uw eigen bank of broker. We weten nu dat het allemaal wel meevalt, behalve wanneer die vervelende onverwachte Black Swan voorbijkomt en we op dat moment geen long put bezitten. Maar op zeldzaam voorkomende fenomenen kun je geen model bouwen. Dan heb je gewoon pech of je moet met minder rendement genoegen nemen. Wat is uw keus?

Zo ziet u maar, de winstrisicografiek is niet alles wat het lijkt. En nee dit is geen 01 april grap.