WeekendBeleggers rendementen 2013. Nog eenmaal omkijken.

Op 26 juli 2013 sprak Mario Draghi van de Europese Centrale Bank de profetische woorden “whatever it takes” om de euro te redden. Dat was voor vele beleggers het moment dat ook zij weer vertrouwen kregen in de markt.

We kunnen sindsdien spreken over een prachtig beleggingsjaar.

Kort daarop, op 16 augustus 2013, brak de WeekendBeleggers Indicator (WBi) voor de eerste keer door de jarenlange (2009/2013) tradingrange (AEX tussen 257/375). Ik heb u toen geadviseerd om vanaf dat moment even oplettend te zijn omdat dat een zeer belangrijk technisch signaal was. Dat is dan ook gebleken. Sindsdien wil de markt maar een ding, rap omhoog. Met als gevolg mooie (hefboom)rendementen!

De WeekendBeleggers indicator had het allemaal alweer, niet voor de eerste keer, veel eerder door, uiteraard geheel emotievrij. Indicatoren lezen namelijk geen kranten en kijken ook geen T.V. Op 12 oktober 2012 (zo rond halverwege de tradingrange bij een AEX van 328, brak onze indicator bovenwaarts door de belangrijke 0-lijn (AEX), ten teken dat alle Weekendbeleggers weer long gericht konden zijn. Maar liefst 8 maanden eerder op het moment dat Mario Draghi zijn historische woorden slaakte.

En Klaas Knot, President van de Nederlandsche Bank, beschikt kennelijk ook niet over de juiste indicatoren gezien zijn “gevoel” 07 okt. dat de recessie in Nederland in oktober 2013 voorbij zou zijn.

Begint u steeds beter te begrijpen waarom deze Weekendbeleggers indicator nu al vele jaren mijn grote held is? Nu stonden we wel vaker op grote winst dit jaar dat later helaas weer kon worden ingeleverd. Dat wilden we niet nog een 3e keer meemaken. Vandaar dat op 27 september 2013 nu toch maar besloten werd 2/3 deel van de beleggingsportefeuille te sluiten. Van winstnemen was toch nog nooit iemand armer geworden?

En met het overige deel deden we toch nog mooi mee met de “euforie” op de beurs. 2013 heeft maar liefst 12 all time highs gekend voor de Turboportefeuille. De stijging na de grote verkoopactie ging natuurlijk gewoon door. Op 27 september hadden we afgesproken dat we wederom tot verkoop zouden overgaan na een (emotievrij) all time high. Dat is gezien de vele all time highs die elkaar snel opvolgden (nog) niet goed genoeg uit de verf gekomen. Het is nu zaak de opgebouwde ongerealiseerde winst te behouden.

Rendementen 2013

Portefeuilles*

Behoudend :+ 19,3% (op basis van gemiddelde waarde)

Turbo :+ 31,8% (op basis van begin- en slotwaarde)

Optie :+ 34,6% (op basis van begin- en slotwaarde)

* kleine wijzigingen voorbehouden

Iron Condor optie-onderzoek

Als een van de “tegenmaatregelen” a.g.v. de jarenlange tradingrange, is sinds april 2012 het Iron Condor optie-onderzoek gestart. Immers, een dergelijke optiestrategie maakt winst bij een zijwaartse beweging waar de (middellange) strategie voor stijging en daling met Turbo’s het op dit soort momenten het even wat moeilijker heeft.

Omdat deze optie-indicator in staat is om met de AEX koers mee te bewegen en deze elke keer de zijwaartse beweging voor de komende 30 dagen (dus korte termijn) vaststelt, is deze strategie zelfs te hanteren bij stijging en daling van de markt. Een zeer belangrijk gegeven.

De reden om het optie-onderzoek voor deze korte termijn strategie 30 maanden te laten duren is gedaan omdat dan 30 trades in de praktijk zouden zijn uitgevoerd. Geheel conform de principes van de kwantitatieve analyse. De bedoeling hiervan is dat men er dan vanuit gaat dat onder alle marktomstandigheden deze strategie ook blijft werken. En derhalve een robuuste beleggingstrategie oplevert. We zijn nu zo’n 22 maanden onderweg en er zijn voor mij geen redenen om aan deze robuustheid te twijfelen.

Let your winners run

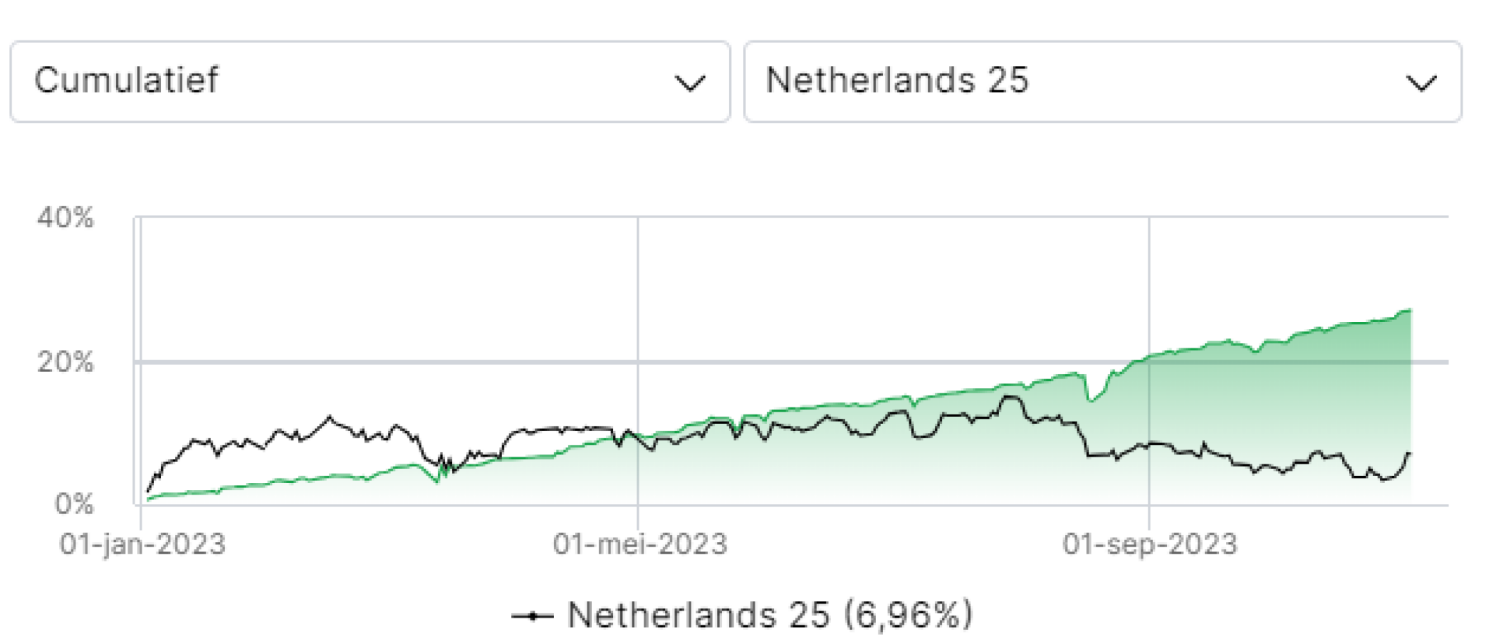

Op 24 augustus 2012 is deze methode gestart. Een methode die aangeeft dat bij de eerste winst deze rendementen deze nog wel even zullen voortduren. Voor 2014 zullen we ALLE fondsen, dus nu ook de indices, langs de 6,66% lat leggen. Hiermee bereiken we een eerlijker manier van handelen. Omdat WB de 25% margeregel als uitgangspunt stelt bij het bepalen van de Turbohefboom, betekent dit per definitie verschillende hefbomen. Dit kan een hefboom van 2 maar net zo goed (maximaal) van 4 zijn. Met deze nieuwe werkwijze wordt de stijging van 6,66% van de onderliggende waarde voor elk fonds of (internationale) index gelijkgesteld. Het moment van bijkopen (50% van de oorspronkelijke inleg) wordt daarmee voor elk fonds gelijkgesteld.

Steradviezen

Op het laatste seminar in december heb ik uitgelegd hoe steradviezen tot stand komen. Als er min of meer gelijktijdig een signaal komt van voormalig systeem van voor 2006 en het huidig systeem vanaf 2006, levert dat een steradvies op. Door deze combinatie zijn deze adviezen zeldzaam maar leveren naar verwachting een hogere kans op rendement. Geadviseerde steradviezen vanaf 2008 zijn tot heden nog nooit geëindigd in verlies! Zie o.a. de voorbeelden in de gratis maandnieuwsbrief (rechter katern). Het enige nadeel is dat het aantal dan ook zeer beperkt is. Hoe meer indicatoren tegelijkertijd worden ingezet hoe minder adviessignalen zeg maar.

Deze steradviezen zijn dan ook juist bedoeld voor beleggers met minder tot weinig belegd vermogen.

Goede doelen acties

Al jaren is Weekendbeleggers sponsor voor goede doelen:

2010: Ziekte van Duchenne(kinderspierziekte);

2011: Alpe D’uzes (fietsen voor kankeronderzoek);

2012: Alpe D’uzes (fietsen voor kankeronderzoek);

2013: Prins Willem Alexander waterproject Israël;

2013: Global Exploration (uitwisselingsproject jeugd naar Peru);

2014: Kleurboek Gerda Havertong voor kinderziekenhuizen.

Met dank aan alle leden die ook hun steentje aan deze projecten hebben bijgedragen.

Michael Groenewoud

Directeur WeekendBeleggers b.v.

www.weekendbeleggers.nl

www.weekendbeleggen.nl (blog)

w.zeilstra

op 01 Jan 2014Michael Groenewoud

op 02 Jan 2014