Slimme computers beleggen zonder emoties. Rationeel ‘denkende’ computers blijken prima beleggers. De Robeco-fondsbeheerders, mensen van vlees en bloed, maken met succes gebruik van deze bijzondere kenmerken.

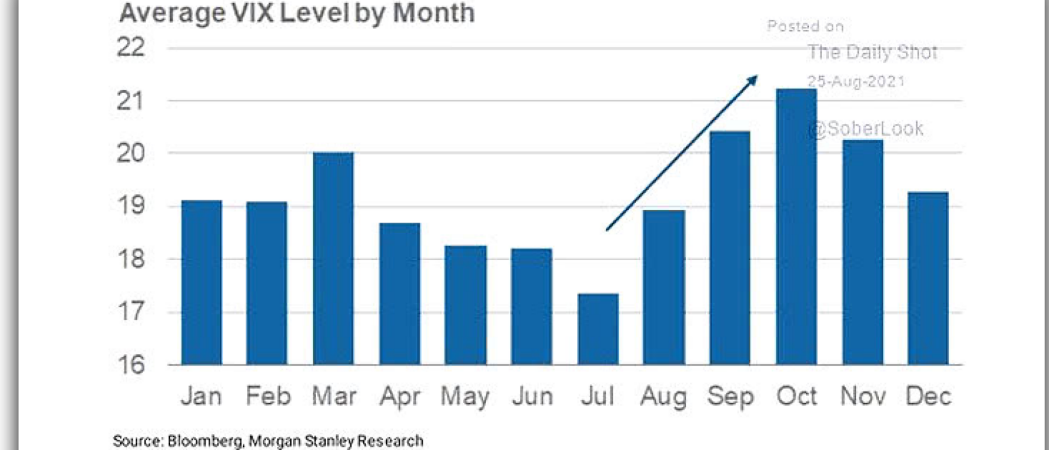

De ontwikkelingen op de financiële markten maken veel beleggers onrustig. Dat kan het nemen van goede beleggingsbeslissingen bemoeilijken. Reden voor professionele beleggers als Robeco om slimme computers te gebruiken in het beleggingsproces. De zogeheten bots – robots zonder bewegende delen – kunnen razendsnel grote hoeveelheden informatie beoordelen en verwerken. Emoties zitten hen daarbij niet in de weg. ‘Dat maakt ze erg geschikt voor het nemen van weloverwogen beleggingsbeslissingen’, zegt David Blitz, hoofd kwantitatieve aandelenresearch bij vermogensbeheerder Robeco.

Automatische piloot

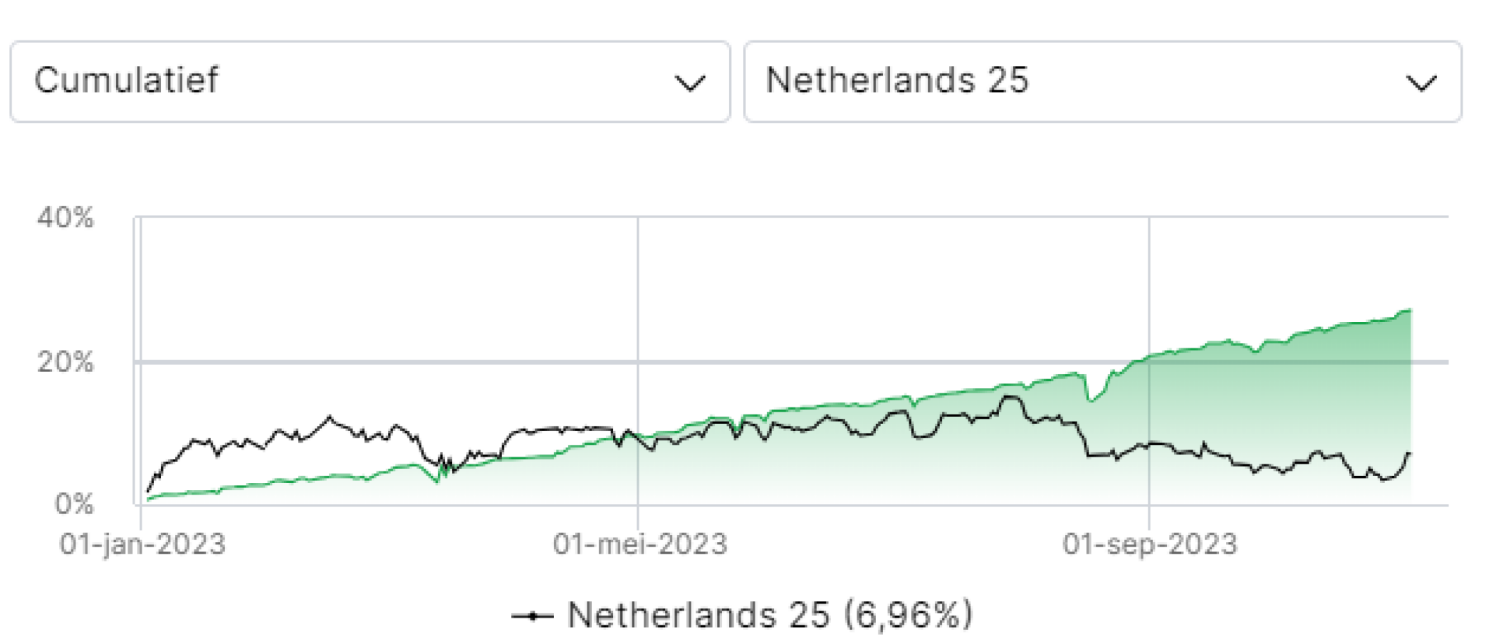

Robeco maakt al meer dan acht jaar gebruik van beleggingsstrategieën met behulp van geavanceerde computermodellen, onder andere binnen de Robeco Conservative Equity-fondsen. Basis van de strategie is de selectie van aandelen met de beste verhouding tussen risico en opwaarts potentieel. Blitz legt uit dat hiervoor een selectie plaatsvindt op basis van onder andere waarderings- en sentimentsmaatstaven. De meest interessante aandelen vinden hun weg naar de fondsportefeuille. Zonder dat daar in principe een fondsbeheerder tussenkomt. ‘Het kwantitatieve model neemt 99 procent van de beleggingsbeslissingen’, zegt Blitz. Hij maakt de vergelijking met de automatische piloot in een vliegtuig. ‘Er is vooral een rol voor de piloot – in dit geval de fondsbeheerder – onder bijzondere omstandigheden. Blitz noemt als voorbeeld plotselinge koersdalingen die het model niet kan interpreteren. ‘Denk aan de 50 procent lagere koers van oliemaatschappij BP na de ramp met het olieplatform in 2010. Of het effect van de Arabische lente-opstanden eind 2010 op de waardering van aandelen in opkomende landen.’

Kuddegedrag

Groot voordeel is volgens Blitz is dat de werkwijze bepaalde klassieke beleggersfouten voorkomt. ‘We zien onszelf graag als rationele denkers, maar elke belegger heeft in de praktijk te maken met onder andere zelfoverschatting en kuddegedrag. Het kwantitatieve model zorgt ervoor dat we niet in deze valkuilen stappen.’ Door de aandelenselectie alleen op feiten te baseren kunnen de beleggers van Robeco bovendien profiteren van de niet-rationale beleggingsbeslissingen van de andere beleggers. Blitz: ‘Door een weloverwogen selectie slagen we er in bij een vergelijkbaar risico, een hoger rendement te halen. Onder andere door overgewaardeerde aandelen te mijden.’ Veel beleggers kiezen ervoor een benchmark te volgen, die ook aandelen met onaantrekkelijke karakteristieken bevat, legt Blitz uit. ‘Daarnaast hebben beleggers een voorkeur voor aandelen met een hoog risico die veel in de belangstelling staan. Aandelen die een laag risico combineren met een aantrekkelijke waardering worden daardoor genegeerd. Ons model vindt die aandelen wel.’

RTLZ Robeco