Ook in 2015 geldt mijn beleggingsvisie: Maximale hefboom 4

Michael Groenewoud, Pro in de categorie Hefboomproducten

Inleiding

Een kwantitatief analist (KA) baseert zijn handelen in beginsel op technische analyse (TA) waarbij de koersgrafieken het uitgangspunt zijn en juist niet de bedrijfsrapporten. Daarbij gaat de kwantitatieve analyse zelfs nog wat verder dan de technische analyse waardoor het systeem als geheel controleerbaar wordt. Deze manier van handelen geeft mij al vele jaren rust.

Mijn beleggingsvisie 2015

Niettemin, als iemand mij dan om een visie vraagt voor 2015, dan moet ik helaas het antwoord schuldig blijven. Zo werkt mijn model namelijk niet. Deze vraag veronderstelt namelijk iets te weten over toekomstige koersontwikkelingen en ik weet absoluut niet wat de beurzen in 2015 zullen doen.

Dit model is echter wel zeer geschikt om goed waar te nemen wat er NU in de markten gebeurt. En hoe we daar dan het beste nu op kunnen anticiperen. Op deze wijze heb ik de afgelopen 7 jaar vele financiële crises weten te pareren en daarvan zelfs weten te profiteren.

In dit model kennen we periodes van verlies en periodes van winst. En omdat de winstperiodes het uiteindelijk winnen van de verliesperiodes maakt dit model per saldo winst, dat is het idee. Er is een vereiste: er moet voldoende trendmatige beweging zijn in de markt!

In juni 2014 stond de AEX op een stand van 414. Op het moment van schrijven (red. november 2014) noteert de AEX wederom rond de 414… Van dit “gezwabber” rond eenzelfde koers moet dit model, dat daarnaast is gebaseerd op de middellang termijn, het niet hebben.

Nee, er moet een duidelijke stijging of een duidelijk daling op middellange termijn waar te nemen zijn en daar liggen dan binnen mijn methodiek de kansen! Maar hoe nemen we die grotere stijgingen dan waar?

Timing

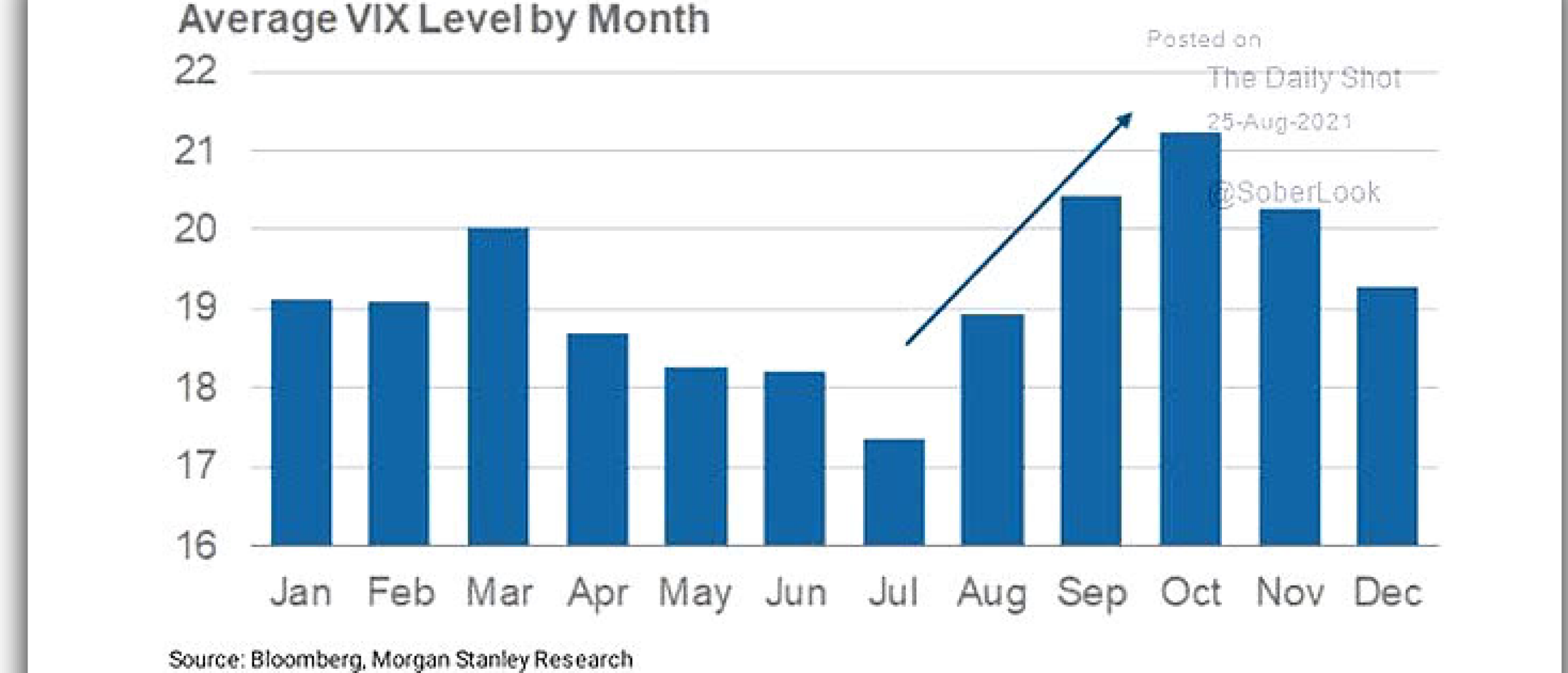

Geduld en timing is waar het om gaat. Timing om te constateren dat we het “414 niveau” wel gaan verlaten. Naar boven of naar beneden, dat maakt voor dit systeem niet uit. Voor die timing maak ik gebruik van een hulpmiddel, een indicator die vrijwel niemand anders gebruikt. Die mij vooral rust geeft om te weten wat er op dit moment gebeurt en die mij op elk moment aangeeft wat het beste is om te doen.

MSCI World Index

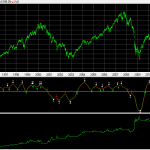

Hoewel deze internationale index niet is opgenomen in mijn mandje van 53 speciaal geselecteerde fondsen (er zijn helaas geen Turbo’s van), wil ik daar mijn analyse toch mee starten omdat dit eigenlijk een totaalbeeld geeft over de financiële werkelijkheid van dit moment, wereldwijd. In de index zijn namelijk maar liefst ruim 1600 aandelen opgenomen uit Westerse landen.

De onderste curve geeft aan wat er gebeurd zou zijn met uw belegd vermogen in deze index als u domweg de adviessignalen van deze indicator gevolgd zou hebben. De robuust stijgende lijn van het belegd vermogen (TSV) is duidelijk waarneembaar. U ziet enkele rode (verkoop) adviessignalen rond 2001 en 2008 ten teken dat het longfeestje (stijging) van de jaren daarvoor voorbij is en dat de markt zich opmaakt voor een forse daling. Let op, omdat in dit model rekening wordt gehouden met shortposities, ziet u toch een stijgende curve voor het belegd vermogen.

Als we de indicator naar rechts volgen dan zien we dat deze weliswaar boven de 0-lijn ligt (dat is long positief), maar dat de indicator inmiddels tendeert naar de voor mij zo belangrijke 0-lijn. Op het moment dat deze 0-lijn naar beneden doorschreden wordt, dan gaan voor mij alle waarschuwingsbellen rinkelen!

U hoort mij niet zeggen dat dit gaat gebeuren in 2015 want dat weet ik niet. Ik kan alleen constateren dat de curve op dit moment naar de 0-lijn tendeert. We zullen dus noodgedwongen moeten wachten op het eerstvolgend adviessignaal. Dit wordt groen (we gaan weer long) of rood (we gaan short en spelen in op daling). Zoals gezegd is deze index niet opgenomen in mijn universum, dus we spreken hier over een simulatie. Dat geldt niet voor de volgende 3 indices waar wel degelijk Turbo’s long en Turbo’s short van te verkrijgen zijn.

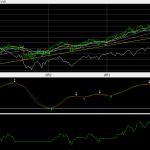

S&P500

Deze breed gedragen Amerikaanse index staat er op dit moment uitstekend voor. De index is wel opgenomen in ons mandje en we kunnen anticiperen met Turbo’s long op stijgingen en Turbo’s short voor dalingen. De middelste curve, de zogenaamde WeekendBeleggers Indicator (mijn model geeft signalen op weekbasis en deze worden gegenereerd in het weekend), staat nog ruim boven de belangrijke 0-lijn. Het laatste door deze indicator afgegeven signaal is wit (neutraal), wat betekent dat we op dit moment niet zijn belegd in deze index. We zijn er tijdelijk uit en wachten op een nieuw instapsignaal. Vandaar dat u ook een horizontale lijn ziet in de indicator daaronder die de trend simulatie vermogens curve (TSV) voorstelt. Voor mij is het geen probleem tijdig niet belegd te zijn. Immers, als we even uit dit fonds zijn, dan wordt er geen winst gemaakt maar ook geen verlies. Ik wacht liever rustig kansrijke momenten af, afgegeven door het systeem.

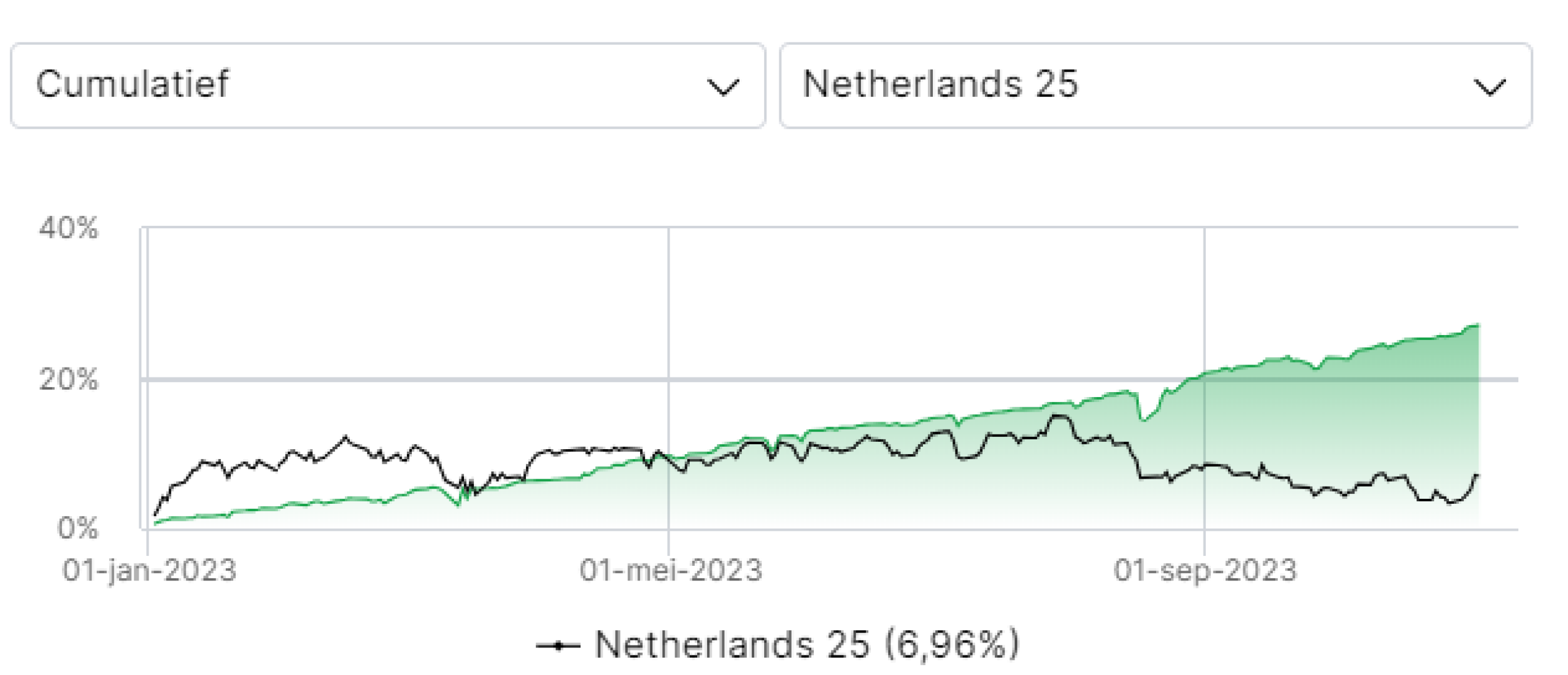

Net als bij de MSCI World Index zien we dat de indicator op het moment van schrijven naar de 0-lijn tendeert. Deze staat echter nog ruim boven deze lijn. Deze index doet het vanaf 2010 veel beter dan onze eigen AEX (witte lijn).

U ziet een stijgend belegd vermogen indien we de adviessignalen van de indicator gedisciplineerd gevolgd zouden hebben. Voorlopig lijkt er voor deze Amerikaanse S&P500 index, behoudens een technische reactie naar beneden (terugval richting 1700), nog weinig aan de hand.

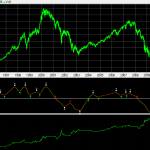

Euro STOXX50

Binnen Europa is dit de meest belangrijke index. Het beeld is min of meer vergelijkbaar met de MSCI World. Met dit verschil dat de indicator zich al meer richting de belangrijke 0-lijn beweegt.

Het neerwaarts doorschrijden daarvan doen de hersens omdraaien. Want op dat moment spelen we in op een daling met Turbo’s short. Een gekochte Turbo short (als afgeleide van de onderliggende waarde) stijgt in koers wanneer de koers van de onderliggende waarde daalt. Een dergelijke Turbo short nemen we in bij een rood adviessignaal. We zien dat op deze manier het belegd vermogen in deze index een mooie stijgende curve laat zien sinds 1989. Maar we zien ook dat deze curve vanaf 2009 is gedaald. Europa heeft het moeilijk, maar dat wist u al.

AEX

Onze eigen AEX laat eenzelfde beeld zien. Indicator noteert nog boven de 0-lijn maar tendeert mogelijk tot neerwaartse doorschrijding van diezelfde 0-lijn. Dat is HET belangrijkste waarschuwingssignaal van dit model! Gaat dit in 2015 plaatsvinden? Geen idee. Maar als het gebeurt, weet ik wat ik moet doen en weet ik wat ik u ga adviseren.

WBX op neutraal

Naast de Euro STOXX50 en de AEX hebben we in totaal 53 speciaal geselecteerde (voornamelijk NL fondsen en 15 internationale indices) fondsen in ons mandje waarop wordt gehandeld. Met 40 daarvan spelen we in met Turbo’s long en short. Met een gemiddelde turbohefboom van 3,2 en maximaal 4 (risicomijdend dus), gaat het net allemaal even wat sneller naar boven maar ook naar beneden indien de indicator er onverhoopt toch eens naast zit. De hefboom geeft namelijk aan hoeveel maal meer de Turbo procentueel stijgt of daalt ten opzichte van de index of het aandeel waarop deze Turbo is gebaseerd. Met een hefboom van maximaal vier zijn de risico’s te overzien.

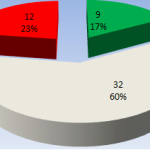

De indicator heeft in week 45 van 2014 berekend dat voor 32 fondsen (60%) de indicator een neutraal wit sluitsignaal heeft gesignaleerd. Voor 12 fondsen (23%) is een rood adviessignaal afgegeven en voor 9 fondsen (17%) een longsignaal. Het systeem als geheel geeft dus duidelijk aan dat we op dit moment het beste neutraal naar de markt kunnen kijken. Dit betekent dus dat ik voor het grootste gedeelte van ons belegd vermogen helemaal niet belegd zijn, ook niet in Turbo’s.

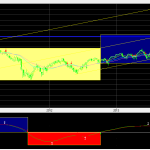

Jaarstaafdiagram WBX

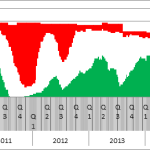

Door alle weektaartgrafieken naast elkaar te leggen ontstaat een beeld in de tijd. Dat beeld geeft aan dat vanaf begin 2014 een duidelijke daling van het aantal koopsignalen is waar te nemen. En dat het aantal rode signalen langzaam toeneemt. En tevens dat het neutrale deel steeds groter is geworden.

Met dit beeld gaan we 2015 in… De kans dat het neutrale vlak weer een kleurtje gaat krijgen is uiteraard aanwezig maar of deze groen of rood wordt in 2015, wordt bepaald door de grafieken, wordt waargenomen door de indicator en worden de adviessignalen omgezet in concrete Turbo adviezen voor WeekendBeleggers.

Rendementen uit het verleden bieden geen garantie voor de toekomst, maar ik vaar blind om mijn model want ik weet dat dit door de jaren heen een positief resultaat oplevert. Bij kansen in de markt koop ik ook in 2015 een Turbo met een maximale hefboom van 4.

frans dicker

op 04 Dec 2014Michael Groenewoud

op 04 Dec 2014