FED renteverhoging en ECB negatieve rente, beleggen en aandelen

De sterkere $

De mogelijk aankomende FED renteverhoging (72% van de analisten schat een renteverhoging in), de verdere verlaging van de negatieve ECB rente (deze zou in de markten verwerkt zijn) hebben de afgelopen maanden de $ hoger gezet, een positieve invloed gehad op beleggen en geleid tot stijgende aandelenkoersen. Ook verwacht de markt op basis van uitspraken van Draghi in oktober jl. dat het ECB QE-programma verder uitgebreid gaat worden.

In de vorige blog werd aangegeven dat diverse indexen op weerstand stonden en een mogelijke Bearmarket kon inzetten. Nu blijkt dat 29 september een dieptepunt in de markten was (de koersen van de S&P500 zijn sindsdien 11,7% gestegen en de DAX 22% ) en er een mogelijke eindjaarsrally in aandelen plaatsvindt. De FED biedt meer zekerheid over rentestijging en de ECB onderzoekt nieuwe stimuleringsmaatregelen om deflatie tegen te gaan. De CB’s gaan zich actiever bemoeien met de markten. De Shiller P/E stond 1 oktober jl. op 24,3 x, het risico was afgenomen en nu 2 maanden verder na de stijging van de koersen staat de Shiller P/E weer op 26,42x.

De goudprijs is laatste maanden gedaald en de Lumber (hout) Future is gestegen. Dat is een indicator van een positieve aandelenomgeving, men is bereid risico te nemen.

FED renteverhoging VS

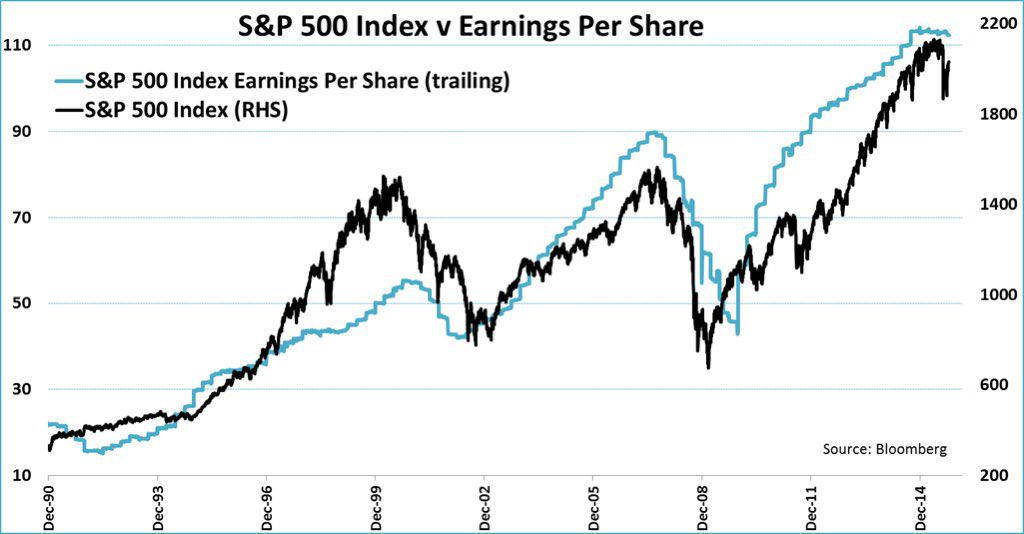

S&P500 Earnings per share

De duurder wordende $ heeft een positieve uitwerking op oa. aandelenkoersen in Europa, maar is niet goed voor de winsten van het bedrijfsleven in de VS. De Earnings per Share lopen terug, terwijl de S&P500 index zijwaarts beweegt. De winstgroei daalt sinds het beëindigen van QE3 in najaar 2014 en de aankondiging door de FED van renteverhogingen. US dalende winstgroei

De S&P gaat mede zijwaarts door een beperkt aandeel aandelen, tw. FANG (Facebook, Amazon, Netflix en Google) die sterk gestegen zijn. Veel overige aandelen zijn zijwaarts gegaan of gedaald. Hierdoor is mede de Shiller P/E gestegen t.o.v. 2 maanden geleden. Mw. Yellen houdt het rationivo van 27x goed in de gaten, omdat deze een mogelijke aandelen Bubble aankondigt. (zie eerdere blogbijdragen)

In december zal de FED definitief beslissen of de rente verhoogd wordt, belangrijk daarbij zijn de banenrapporten, zij let ook sterk op participatiegraad en risico wereldwijd van een sterkere $.

Mocht er een recessie ontstaan in 2016, start de FED dan een QE4 om de liquiditeit op nivo te houden? Gaan we dan hogere Shiller P/E ratios zien zoals zoals na 1996 in de VS? In december 1999 topte de ratio bij 44.19x.

Vooral Emerging markets en bv. China hebben veel last van een sterkere $. Relative performance emerging markets v Trade weighted US Dollar

ECB negatieve rente en QE

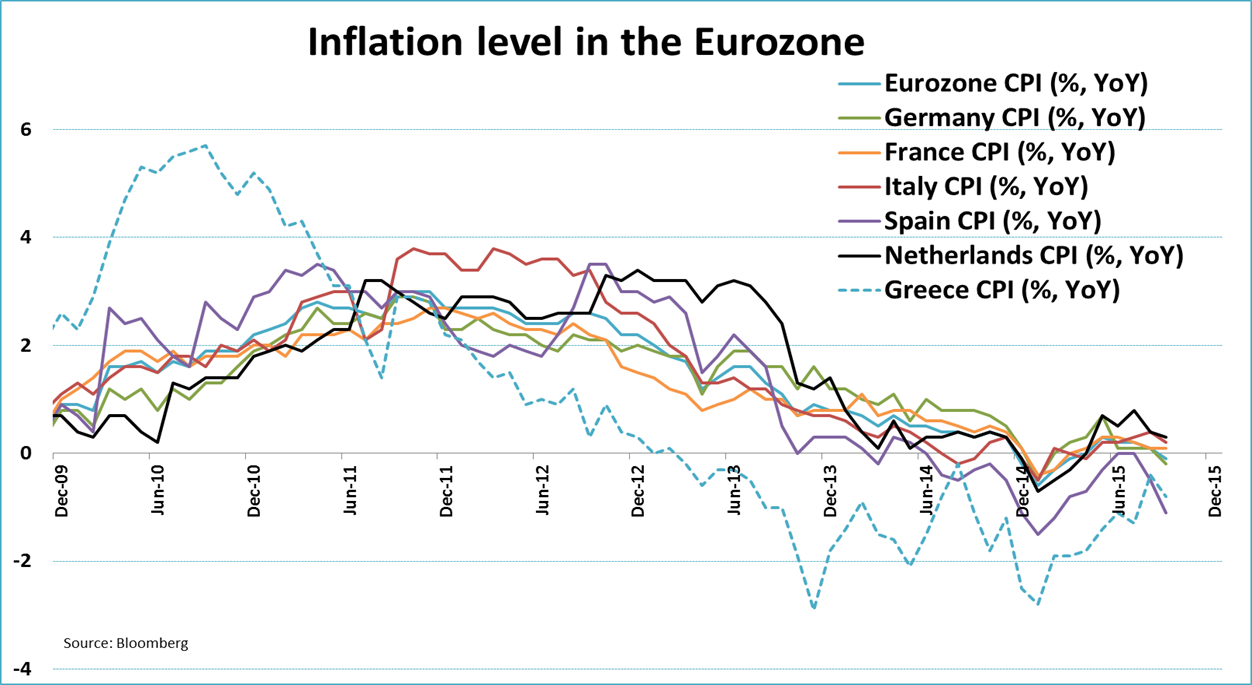

Inflatie EU

In de persconferentie van oktober jl. deelde Draghi mee dat de ECB diverse stimuleringsprogramma’s bestudeert, zoals verder verlagen van de negatieve rente voor banken, aanpassen van het huidige QE programma en andere mogelijkheden. Met name om inflatiedoelstelling dichterbij te brengen en deflatie tegen te gaan. Een aantal maanden deflatie vindt de ECB acceptabel, maar een mogelijke deflatieperiode van een jaar zal de ECB met diverse middelen proberen tegen te gaan. Ondertussen heeft de markt lagere negatieve rentes ingeprijsd. En in meer en meer landen zijn nu negatieve Bond Yields. negatieve bond yields

In Zwitserland is de 10-jarige Bund al -/- 0,32% en gaat een bank vanaf het eerste kwartaal 2016 over tot negatieve spaarrentes voor particuliere spaarrekeningen. De deflatie in Zwitserland is -/- 1,6%. Nu lopen Zwitserland en Japan de laatste jaren eigenlijk voorop in vergrijzing en rentetrend t.o.v. bijv. Nederland. Moeten we rekening gaan houden met negatieve rentes op spaartegoeden?

Devaluatie, renteverlaging China en ontwikkelingen Azië

De munt (RMB) van China wordt najaar 2016 opgenomen in het IMF-mandje. Mbv. renteverlagingen en kredietverruiming wordt oa. geprobeerd een harde landing van de economie tegen te gaan. Om de economie weer een boost te geven moet de RMB eigenlijk devalueren (zoals in augustus). Ondertussen krimpt de Chinese industrie verder, gelukkig groeit de dienstensector. Hopelijk zal de PBOC een devaluatie ruim van te voren aankondigen zodat de markten niet schrikken (zoals in augustus). Het Plunge Protection Team van China (CSF) ) steunt de Chinese aandelenkoersen en heeft al 6% van de aandelen in bezit. China’s Plunge Protection Team Now Owns 6% Of The Entire Chinese Stock Market. Afgelopen vrijdag 27 november daalde de markt op een dag meer dan 5% na 3 maanden stijging en nu is er weer behoorlijke volaliteit, 30 november bewoog de markt ca. 3,5% en kon deze nipt positief sluiten met 0,26% winst. Worden de aandelenkoersen nog steeds gestut door de CSF?

In Japan zien we dat de Yen geen tred houdt met de Euro. De Yen is 3% duurder geworden de laatste 2 maanden dan de Euro en ondertussen is Japan weer in een recessie Als de BoJ en ECB meer gaan verruimen (bv QE), komen Azië en China nog meer onder druk. Het Japanse Staatspensioenfonds heeft meer obligaties gekocht en minder aandelen, dat is een defensieve trend. Gaat de rente verder omlaag in Japan? GPIF raises Japan Debt Allocation, Cuts Domestic Stocks

Deflatie en hele lage inflatie door steeds lagere grondstof prijzen

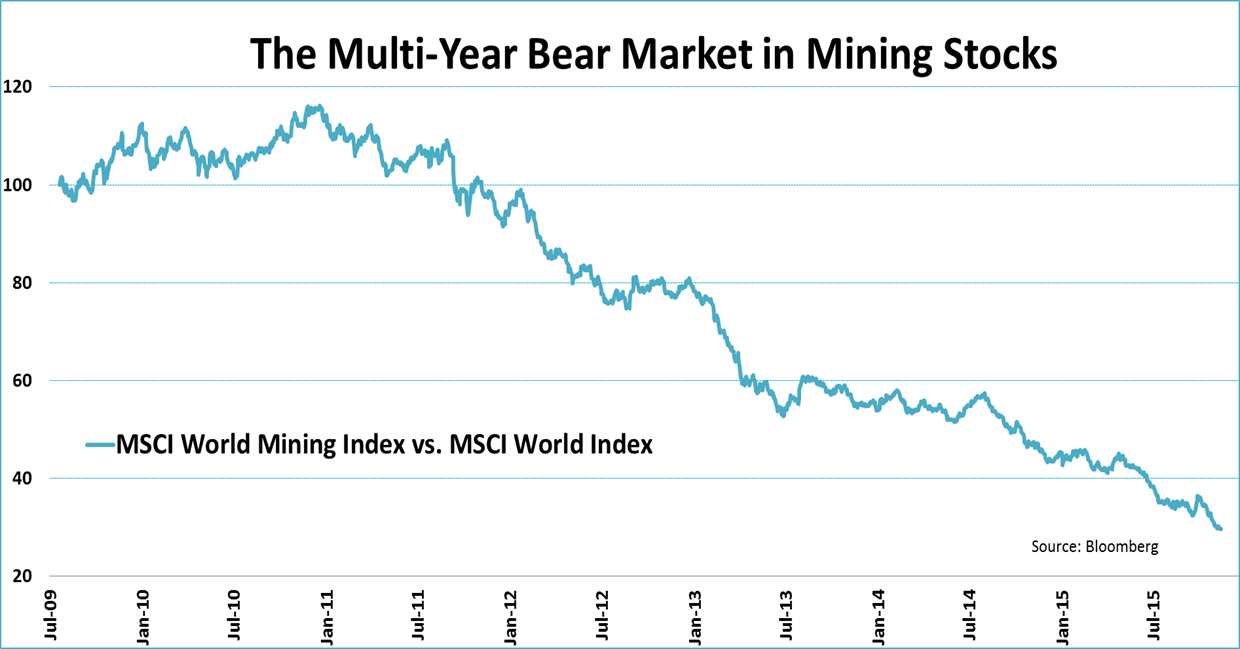

Bearmarket in mining stocks

Sinds 2011 zijn grondstofprijzen (deze worden in $ genoteerd) lager en lager gedaald en treft de koersen van mijnbedrijven en de economiën van grondstoflanden. De afgelopen 2 maanden is de olieprijs gemidddeld nog weer eens ca. 10% gedaald (olievoorraden nemen ook toe). Toonaangevende investeerders trekken zich terug uit de ‘fossiele markten’. beleggers stappen uit fossiele brandstoffen .Veel grondstofprijzen zijn meer dan 50% gedaald vanaf de top. hot commodities

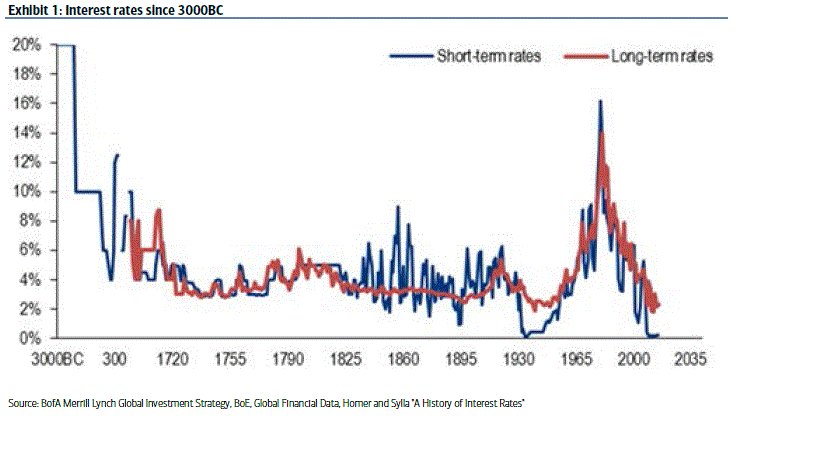

Kondratieff-Winter, sterkere $ en dalende rentes

5000 jaar rente

Er is correlatie tussen sterkere $ en dalende rentes , grondstofprijzen, mijnbedrijfkoersen en zwakkere economiën van grondstoflanden. Veel grondstoflanden komen meer en meer in recessie en problemen zoals bv. Brazilië en/of Venezuela Venezuele in grote geldnood; gedwongen goud verkoop

Veel CB’s wereldwijd stimuleren Central Bank Easing 2015. We schuiven steeds verder in de 3e Fase van de Kondratieff Winter (zie ‘Deflatie in Aantocht’ van Eric Mecking en Elmer Hogervorst) naar het dieptepunt van dit deel van de Kondratieff Cycle op weg naar de Kondratieff lente. Komt het dieptepunt van deze fase en de draai naar duurzame positieve economische ontwikkeling dichterbij met bv. de stappen van het VN voor een ‘approving set of principles for sovereign-debt restructuring ‘ zie A step forward for Sovereign Debt. De CDS koersen (verzekering op staatsschuld) van veel landen stijgen.

Tot slot

Sinds oktober zijn de FED en ECB weer actief met uitspraken over monetaire acties , wordt de $ duurder en stijgen de aandelenkoersen. Als de aankondigingen niet uitgevoerd worden zullen de markten teleurgesteld zijn en vertrouwen verliezen. Azie blijft onrustig met Japan en China als centrale machten. De aankondigingen hebben in ieder geval voorkomen dat een Bearmarket is ingezet in oktober en komende maand zal duidelijk worden welke stappen worden gezet of dat er nog gewacht wordt met het treffen van maatregelen.