Ledennieuwsbrief “Het effect van een hogere hefboom”

Mijn voorlopige conclusies:

1. Een hogere hefboom leidt naar verwachting tot een slechtere hitrate en een neutraal/negatieve winst/verlies ratio; de kansen op een faillissement van het systeem zouden daardoor verhoogd kunnen worden;

2. Een hogere hefboom leidt naar verwachting tot een hogere drawdown;

3. Het per trade (300x) bekijken of een hogere hefboom mogelijk zou zijn geweest is een heidens karwei; alternatief is gewoon doen;

4. Moeten we niet gewoon tevreden zijn met het turbo rendement en hefboom van het huidig systeem?

Analyse

WB kent 2 stoplosses. De eerste stoploss is uiteraard de WBi zelf die met een sluit long of een sluit short signaal het einde van de zaak inluidt.

De 2e stoploss is ingevoerd nadat wij het systeem in 2012 door het Amerikaanse Van Tharp Institute hebben laten doorlichten. Door te kijken naar alle verliesposities sinds de start is berekend dat door het afkappen van de positie bij een verlies van €-676 (bij een inleg van €2000) het systeem verder zou kunnen worden geoptimaliseerd.

Nu zijn er enkele leden die aangeven dat als gevolg van deze 2e stoploss het mogelijk is geworden om gebruik te maken van een hogere hefboom. De idee hierachter is dat wanneer de koers de juiste richting op gaat er meer rendement wordt behaald (er wordt immers gewerkt met een hogere hefboom), en dat het verlies kan worden afgekapt bij €-676 wat toch al het geval was in het huidig systeem. En men vraagt dan aan mij wat ik daar van vind.

Laat ik voorop stellen dat ik het echt geweldig vind dat leden meedenken om het systeem nog beter te maken dan het al is. Laat ik daarnaast vaststellen dat de “hefboom niet hoger dan 4” destijds een richtgetal is geweest dat uiteindelijk perfect bleek te werken gezien de resultaten tot heden. Hoe je dat zou kunnen onderzoeken, kom ik later in dit artikel op terug. Eerst maar eens even de uitgangspunten van het WB systeem op een rijtje zetten waarbij de hefboom leading is:

Bij WB is de gemiddelde hefboom 3 a 3,5 (in ieder geval

Enkele leden stellen nu het volgende voor: Neem een hogere hefboom (stel 6) en kap de zaak bij -676 af. En dat kan dan ook nog met een lagere inleg.

Ik bespreek hier 2 varianten met een hefboom van 6: Bij eenzelfde inleg van 2000 moet de zaak al worden afgekapt wanneer de onderliggende waarde 5,63% de verkeerde kant op gaat (i.p.v. 9,66%). Dan kom je ook uit op -676.

De 2e variant is dat je belegt met 1000 (dus 50% minder inleg), de zaak afkapt bij 9,66% van de olw waardoor je op een maximaal verlies van -579 uitkomt.

Wanneer ik, los van de gekozen hefboom, naar een systeem kijk, dan bekijk ik de volgende drie zaken:

1. De hitrate (hoeveel trades waren er nu winstgevend en hoeveel trades waren er nu verliesgevend);

2. De Winst/verlies ratio (gemiddelde winst/gemiddelde verlies;

3. De maximale drawdown (berekening van een daling in % vanaf enige top)

Mijn verwachting van een hogere hefboom schat ik als volgt in:

Verwacht effect hogere hefboom op hitrate

Om hetzelfde absolute verlies van -676 te noteren met dezelfde inleg (2000), zal het max. toegestane verlies al bij 5,63% bereikt worden i.p.v. 9,66%. Dit betekent dat er sneller en meer verliezen van -676 zullen optreden dan in de basis. Een hogere hefboom heeft dus een negatieve invloed op de hitrate.

Verwacht effect hogere hefboom op winst/verlies ratio

Dat is de gemiddelde winst/gemiddeld verlies. De gemiddelde winst wordt naar verwachting weliswaar hoger bij een hogere hefboom, edoch het gemiddelde verlies wordt naar verwachting ook groter . Omdat er naar verwachting echter sneller en meer “-676” posities worden genoteerd a.g.v. de negatieve(re) hitrate, zal dit per saldo een neutraal tot negatief effect hebben.

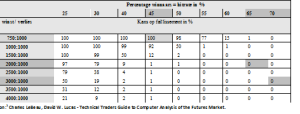

Bron: Lucas en LeBeau (zie E book Succesvol Turbo Beleggen, hoofdstuk 11 Hoe waardeer ik een beleggingsysteem?)

Het huidig WB Turbo systeem bevindt zich in de rechterzone van deze tabel. Een hitrate van 57% en een W/V ratio van 1600:1000. De kans dat het huidig systeem met hefboom Een hogere hefboom geeft naar verwachting een neutraal tot negatieve invloed op de W/V ratio. De kans op faillissement van het systeem wordt daardoor mogelijk verhoogd.

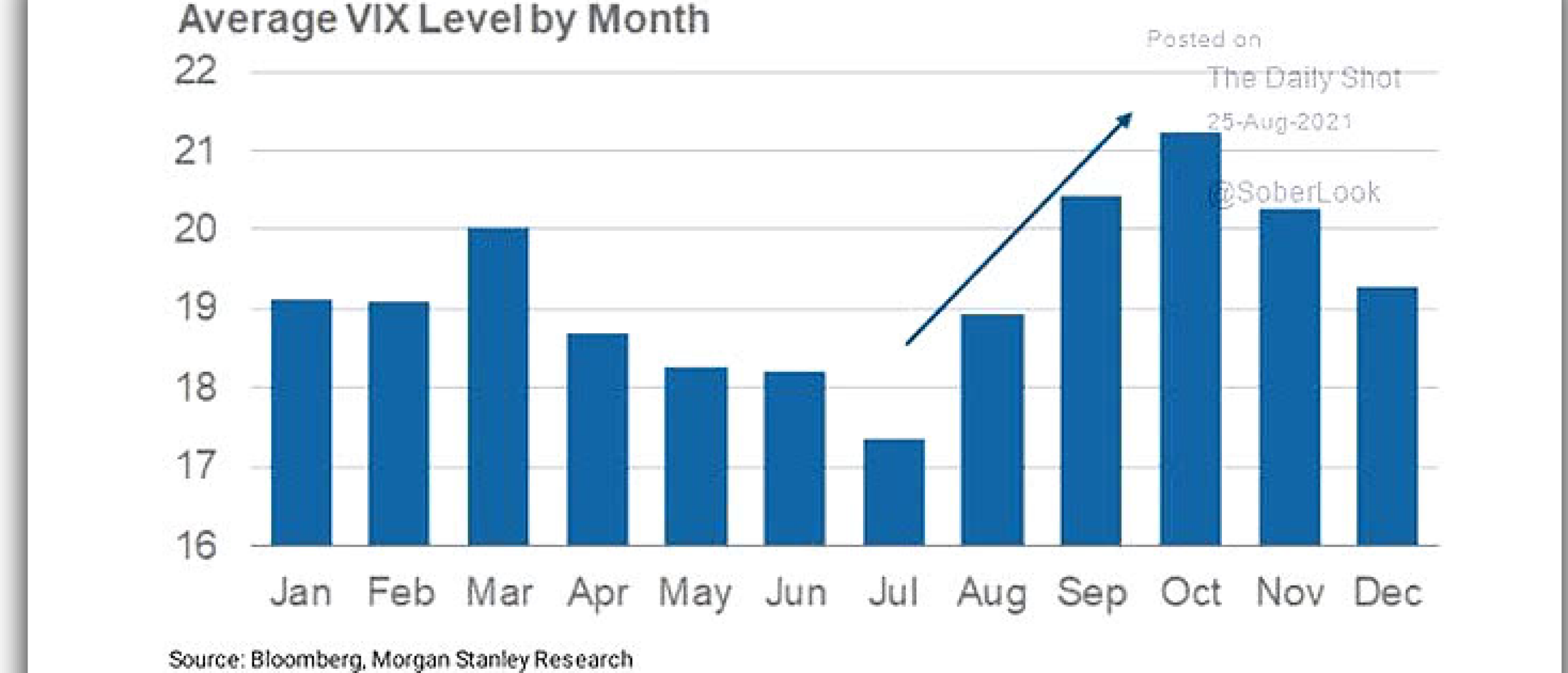

Verwacht effect op drawdown

Welke maximale daling (al is het maar 1 keer gedurende de tijdspanne) zal het systeem ondergaan a.g.v. een hogere hefboom?

Een hogere hefboom zal naar verwachting een sterkere daling dan -25% veroorzaken.

Hoe kunnen we dan wel bepalen of een hogere hefboom toch mogelijk is voor dit systeem?

Door het gewoon te doen met een hogere hefboom en daarna de resultaten te vergelijken (split-testen), edoch, vanuit het KISS (keep it stupid simple) principe acht ik dit niet wenselijk. Uiteraard staat u vrij om dit wel uit te voeren, maar u bent nu geattendeerd op de mogelijke gevolgen. Een alternatief zou kunnen zijn om elke gedane trade (inmiddels meer dan 300 trades sinds medio 2007) apart te bekijken op de individuele drawdown. Daarmee zou bepaald kunnen worden of de hefboom

Waarom zouden we eigenlijk een hogere hefboom willen?

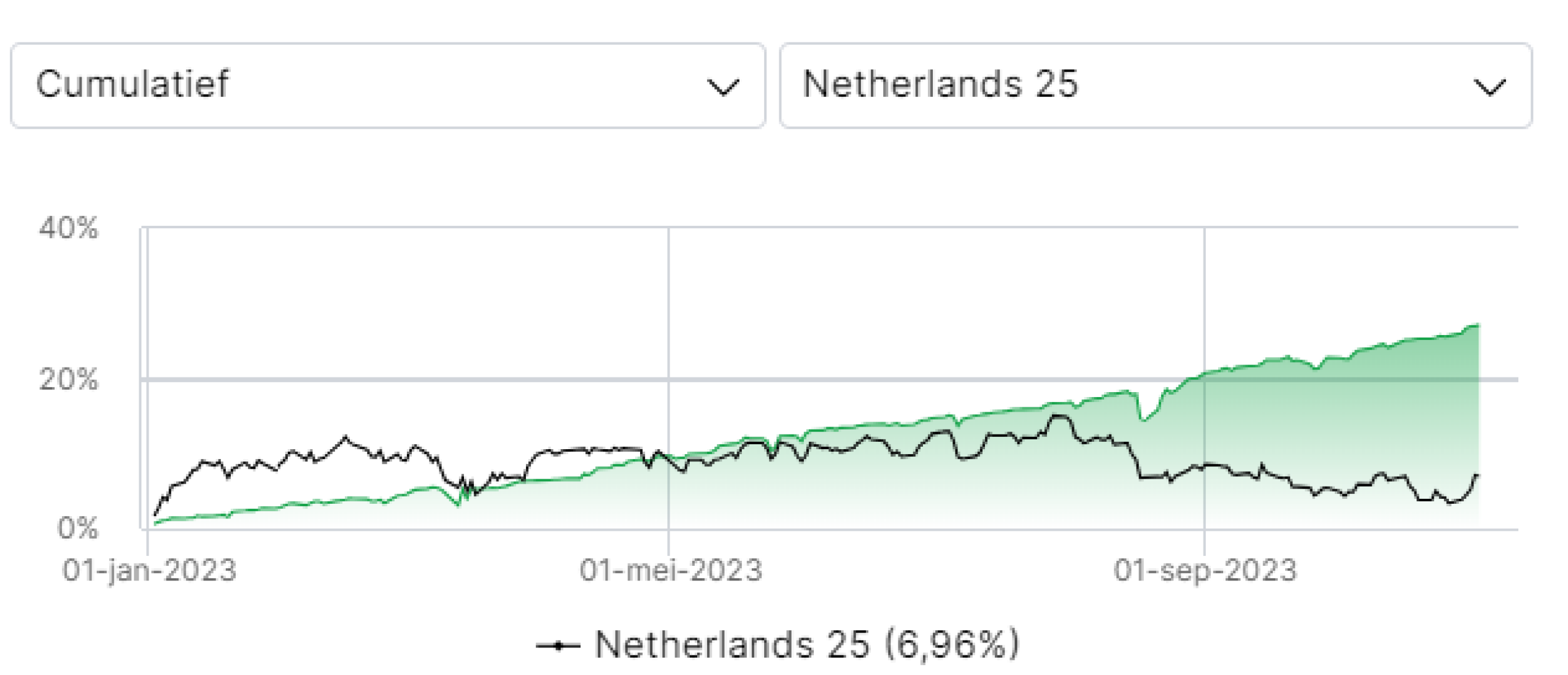

Tijdens het seminar van afgelopen zaterdag heb ik 2 slides getoond, die van Alex vermogensbeheer, naar eigen zeggen ”de beste vermogensbeheerder van NL”, en de Turboportefeuille van WeekendBeleggers (turbo) over een min of meer vergelijkbare periode. Een behoorlijk rendementsverschil ten gunste van WB, bijna 4 keer zoveel rendement. Misschien moeten we wel tevreden zijn met de huidige hefboom?

Reacties zijn welkom

M. van Dinther

op 04 Nov 2013Michael Groenewoud

op 04 Nov 2013