Destructief beleggen door Hendrik Jan Davids

Gewoon beleggen is al moeilijk genoeg. Kiest u voor een individueel aandeel, een beleggingsfonds of een indextracker? Maak daarbij niet de fout om te kiezen voor hefboom-indextrackers, ook wel leveraged ETF’s genoemd, of hun short-variant. Deze financiële innovatie is de puurste vorm van destructief beleggen.

Wat is een hefboom-indextracker?

Normale indextrackers volgen een bepaalde index tegen relatief lage kosten. Als belegger weet je wat je krijgt, namelijk het rendement van de index minus kosten. Beleggers voor wie dat niet genoeg is kunnen kiezen voor een extra hefboom of een short-variant. Vooral in de Verenigde Staten is een groot assortiment van deze leveraged ETF’s beschikbaar op allerlei aandelenindices, valuta, grondstoffen en obligaties. Producenten als Direxion, ProShares en VelocityShares hebben hun schappen vol liggen met dergelijke leveraged-ETF’s. Hefboom-indextrackers geven het dagelijkse rendement van de index maal een bepaalde factor. Vaak is dat de factor twee of drie.

Van dezelfde hefboom-indextracker is ook vaak een short-variant beschikbaar. Daarmee wordt ingespeeld op het omgekeerde van het dagelijkse rendement. Zo kan met een hefboom worden geprofiteerd van een daling van de index. Dat lijkt mooi want met een kleinere investering kan met hefboom-indextrackers toch geprofiteerd worden van een grotere opwaartse of neerwaartse beweging in de gekozen index.

Don’t try this at home!

Dit ogenschijnlijk eenvoudige product heeft echter een destructief karakter. Omdat hefboom-indextrackers zijn gemaakt om het dagelijkse rendement maal een bepaalde factor te bieden zal het product op langere termijn afwijken van de verwachting. In de onderstaande tabel is een voorbeeld gegeven van een hefboom-indextracker en de short variant met de factor drie.

| Dag 0 slotkoers | Dag 1 slotkoers | Dag 2 slotkoers | Rendement | Verwachting | Verschil met verwachting | |

| Index | 100 | 90 | 99 | -1% | -1% | |

| 2x ETF | 100 | 80 | 96 | -4% | -2% | -2% |

| 3x ETF | 100 | 70 | 91 | -9% | -3% | -6% |

| -2x ETF | 100 | 120 | 96 | -4% | 2% | -6% |

| -3x ETF | 100 | 130 | 91 | -9% | 3% | -12% |

Stel de index begint op 100 en daalt na een dag met 10% naar 90. De volgende dag stijgt de index met 10% en eindigt op 99. Per saldo verliest de indextracker die de index volgt 1%. Van een hefboom-indextracker mag hetzelfde rendement worden verwacht maal de gekozen hefboom. In de praktijk blijkt de hefboom-indextracker op termijn sterk af te wijken van de verwachting. Dit fenomeen, ook wel beta-slippage genoemd, wordt niet veroorzaakt door een foutief ontwerp door de producent. Het is het gevolg van de volgorde waarin dagelijkse rendementen zich voordoen.

Destructief beleggen, een praktijkvoorbeeld

In Europa is slechts een beperkt aantal producenten actief met hefboom-indextrackers. De grootste daarvan is ETF Securities met producten op grondstoffen, valuta en aandelenindices. Daaronder ook een hefboom-indextracker en de short-variant op de Duitse DAX index. De 3x Long DAX geeft drie keer het dagelijkse rendement van de DAX index. De 3x Short DAX geeft drie keer het omgekeerde van het dagelijkse rendement van de DAX index. Op dagelijkse basis zullen deze twee producten exact het omgekeerde van elkaar renderen. Op de langere termijn blijven beide producten achter bij de verwachting.

![]()

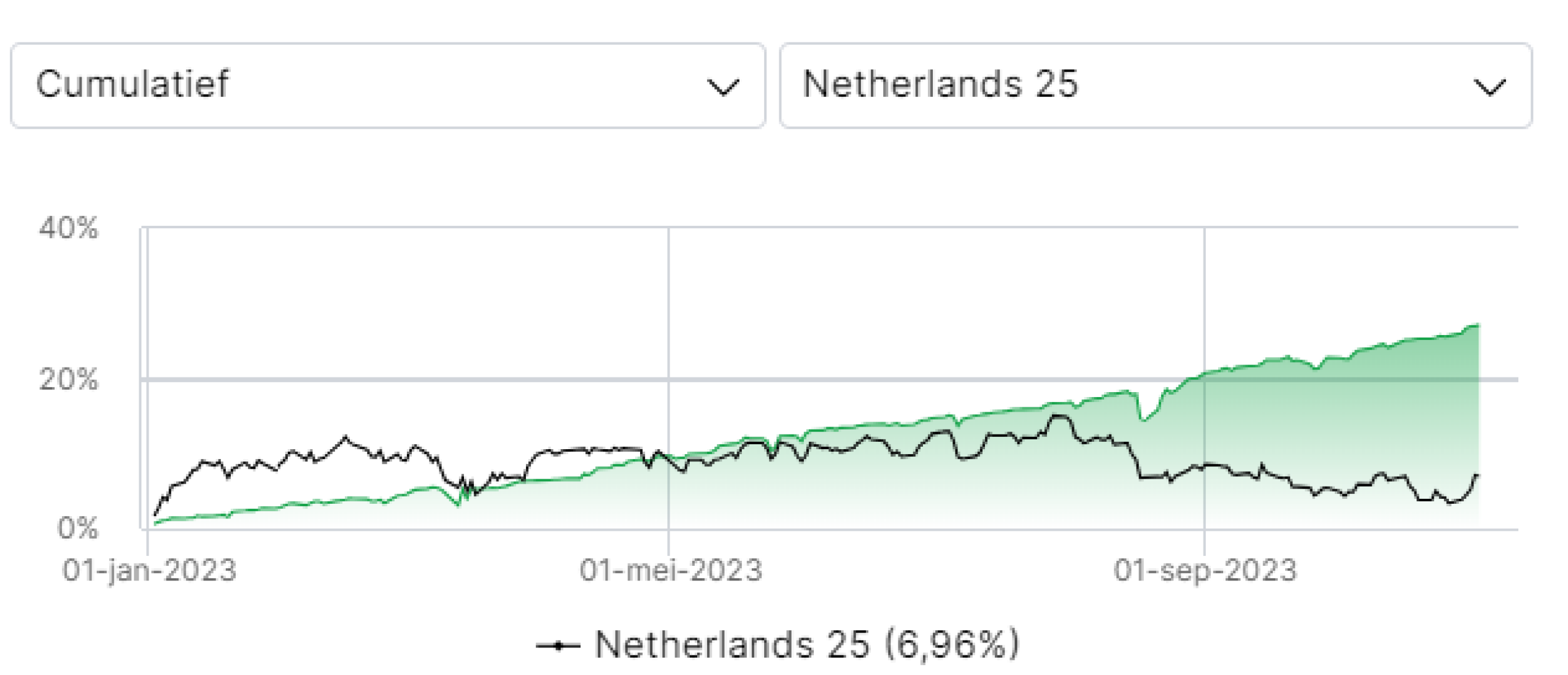

In de bovenstaande grafiek is de 3x Long DAX (groen) afgebeeld samen met de 3x Short DAX (rood) en de DAX index zelf (zwart). Vanaf 1 januari dit jaar is de DAX index met 4,1% gedaald. Van een 3x Long DAX wordt intuïtief een rendement verwacht van -12,3% (3 * -4,1%). Van de 3x Short DAX zou het rendement gevoelsmatig +12,3% moeten zijn. De werkelijkheid is anders en zelfs de 3x Short DAX hefboom-indextracker laat een negatief rendement zien, ondanks de daling van de DAX met 4,1%.

Bezint eer ge begint

Hefboom-indextrackers doen precies wat je van ze verwacht en bieden het dagelijkse rendement maal een bepaalde factor. Hierdoor verliezen beleggers op de langere termijn structureel geld. Hefboom-indextrackers zijn daarmee hooguit geschikt voor beleggers met een uiterst korte horizon, misschien zelfs wel van maximaal één dag. Voor beleggers met een langere horizon dan een paar dagen geldt het spreekwoord ‘bezint eer ge begint’.