Beleggen met opties bereikt wederom hoogtepunt doordat de mei AEX index serie op 24 april 2017 is gesloten met een winst van 607 euro, zijnde +27,83% maandrendement!

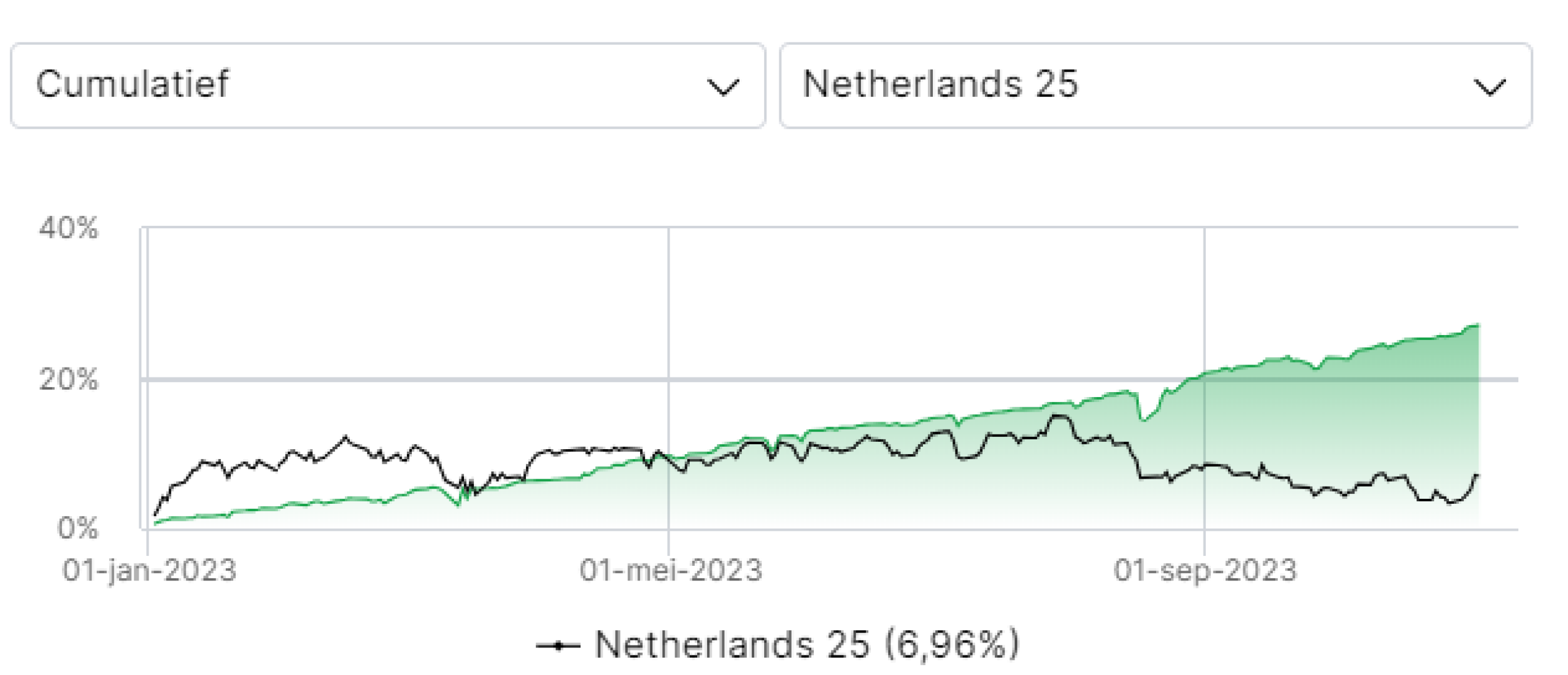

Rendementsgrafiek WeekendBeleggers optieportefeuille sinds start in 2012 (DRUK OP AFBEELDING VOOR VERGROTING)

Beleggen met indexopties-Op zaterdag 08 april schreef ik

We starten deze 4 weekse mei serie met het schrijven van de calloptie 535. De zeer betrouwbaar gebleken leading indicator heeft eigenlijk 530 berekend (callprijs 2,35). Edoch de aanvullende kansberekening komt uit op 540. Dat is een groot verschil en ik kan mij eigenlijk niet herinneren dat het verschil van 10 punten zo groot was.

Dus denk ik dat het alleszins gerechtvaardigd is om dan maar in het midden van de twee berekeningen te gaan zitten, het wordt dus de call mei 535. Dat levert een mooie prijs op van 1,34 welke veel hoger is dan de mediaan (0,78) over de afgelopen jaren. Het enige nadeel is dat we daardoor op het Excel dashboard wel direct een 1e pop up zien verschijnen omdat de 68,2% kansberekening op 05-05-2017 een koers van 540,55 berekent.

Dit lijkt op een zelfde soort situatie als in december. Toen weken we ook af van de leading indicator door nog veiliger in te spelen, maar volgde alsnog in de 1e week (zonder hedgepositie van de geschreven put) een behoorlijke uptrend a.g.v. Trump effect en eindejaarsrally met verlies als resultaat.

Als u echter toch de 540 wilt inleggen, dan ontvangt u “slechts” 0,66 voor uw geschreven call, dat is lager dan de mediaan (0,78). Als u wilt wachten op volgende week om alsnog zelfstandig de short strangle (geschreven call en put tegelijkertijd) in te leggen, kan dat ook natuurlijk. De keuze is aan u.

Beleggen met indexopties-Op zaterdag 15 april schreef ik

We schrijven de putoptie 495. Vorige week is de 4 weekse meiserie gestart met het schrijven van de call 535. Met een ongerealiseerde winst van 27 euro (+1,24% maandrendement) tot gevolg. In beginsel dus nog 3 weken te gaan tot de volgende serie.

Deze week heeft u de gunstige uitwerking ervaren van de diagonale short strangle variant. Immers, de AEX index is afgelopen week, gelukkig maar, niet fors gestegen (die kans wordt in de literatuur ingeschat op 7% gedurende de hele tijdspanne). En dat zou dan net in onze 1e week moeten plaatsvinden? Sterker nog zij is iets gedaald t.o.v. vorige week (vandaar ook de winst op de call) waarbij, en nu komt het, de indicator dus pas vandaag op een lager niveau de winstzone/bandbreedte van de put berekent.

Dat is dus gunstiger dan wanneer de indicator dat vorige week gedaan zou hebben!! Het is niet de eerste keer dat dit positieve effect ons een voordeel oplevert in de vorm van een bredere winstzone/bandbreedte. Hoe breder hoe veiliger nietwaar? Dankzij de diagonale variant weten we dat de indicator pas op dit moment een put heeft berekend van 500. Edoch de gesimuleerde (op maandag 17 april) kansberekening levert een ondergrens waarde op van 494,58.

We schrijven daarom de veiliger put 495 i.p.v. de put 500. Ik neem hierbij eveneens in overweging dat de Amerikaanse beurs maandag gesloten is. Dat betekent dat we voor de hele short strangle EN aan de callzijde EN aan de putzijde een 5 punten bredere positie innemen dan de indicator in eerste instantie had berekend. Zo’n breder uitgangspunt kan ik mij niet eerder herinneren, heel apart. Maar goed, hoe breder hoe veiliger. Dat is dus nog veiliger dan wanneer we ons enkel en alleen hadden laten leiden door de op zich al betrouwbaar gebleken indicator over de afgelopen 30 jaar (hitrate 86% call en 87% put). Ik hoop hierdoor de hitrate zelfs te verhogen tot +90% aan beide kanten.

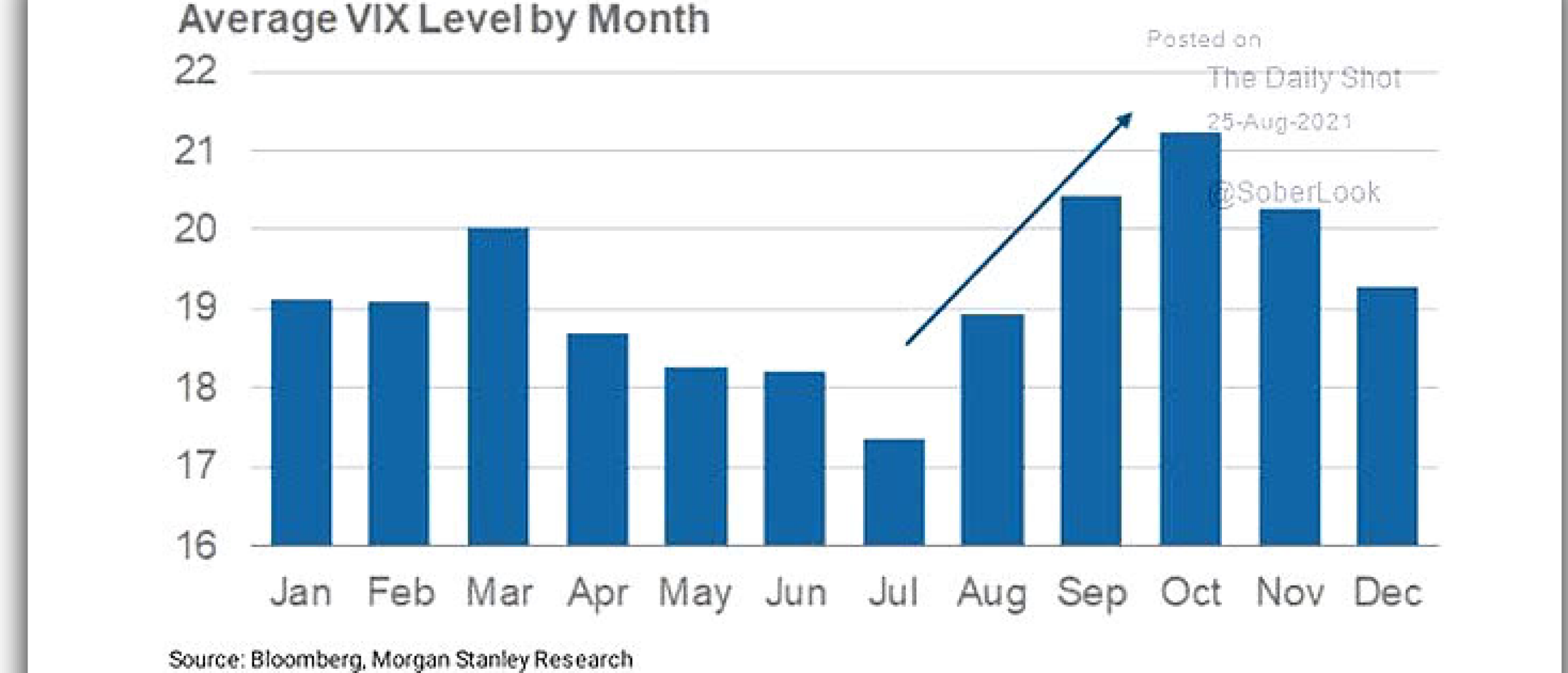

Volatiliteit gestegen.

Deze put mei 495 levert op, schrik niet, een premie van maar liefst 6,85! (vergelijk hierbij even de premies van de laatste 3 maanden respectievelijk 1,90;2,45;2,85). Is er iets aan de hand? De volatiliteit is voor de maand ietwat gestegen van rond de 13 de afgelopen 3 maanden naar de 18,50 nu. Dat is nog steeds het gemiddeld niveau (16-24), maar loopt wel wat op, niet schokkend. Is dit een voorbode voor hogere volatiliteiten? Neemt de markt alvast een voorschotje op een forse koersdaling?

Verwacht de markt dit weekend oorlog met Noord Korea vs V.S? Wie het weet mag het zeggen. Emoties, emoties. Vandaar dat we ons toch maar blijven richten op de emotievrij vastgestelde grenzen van ons model. Kijk vooral nog wel even naar de ledenspecial “welke positie neem ik eigenlijk in op maandag” zodra dit weekend de oorlog wel uitbreekt. De beursopening zal dan uiteraard heel anders verlopen dan nu verwacht. In geval van oorlog valt uiteraard een forse dip te verwachten.

U als klant bevindt zich dus op dit moment duidelijk in een betere positie dan WB. WB signaleert immers al jaren IN het weekend. Met de APP in ontwikkeling zal daar overigens wel verandering in komen, maar dat is voor later. WB neemt in ieder geval met de gesignaleerde opties een positie in met een winstzone/bandbreedte van 40 AEX punten (mediaan is 50). En nu maar hopen dat het gezond verstand in Noord Korea dit weekend zegenviert..

Beleggen met indexopties-Op zaterdag 22 april schreef ik

Twee weken in positie, in beginsel nog 2 weken te gaan. Ongerealiseerde winst +176 euro. +21,49% van wat in theorie te verdienen valt. Maandrendement +8,07%. Volatiliteit 18,01, dat is gemiddeld, in ieder geval geen paniek in de markt. Geel waarschuwingsniveau op de putoptie omdeze deze 0,22 punt afwijkt van de 495 uitoefenprijs, niet schokkend dus.

Kennelijk zijn er nog steeds beleggers bereid om in deze fase maar liefst 5,90 voor de put te betalen. Zij speculeren duidelijk op een daling van de AEX-index. Die daling met zeg 10% zal heus wel een keer komen, maar niemand weet wanneer dat zal gebeuren en welke emotie daar nu weer aan ten grondslag zal liggen. De uitslag van de Franse verkiezingen? Zegt u het maar.

DUS houden we vast aan het emotievrije model en die geeft aan bij dit dashboard overzicht dat we gewoon moeten blijven zitten.

Beleggen met indexopties-Op maandag 24 april schreef ik deze mail

Geachte abonnee,

Vooruitlopend op de weekendmailing kan ik u meedelen dat met +74,11% het winstniveau (+ 70%) is doorbroken. We sluiten dus de positie door de zaak terug te kopen. We hebben deze maandserie +607 euro verdiend (effectief) en in zeer korte tijd (efficiënt). Zie ook Excel Dashboard. We hebben ons ook niet gek laten maken door Noord Korea/VS en de Franse verkiezingen (emotie). Een netto maandrendement van maar liefst +27,83%, ongekend. U realiseert zich dat hiermee wederom een all time high op de optieportefeuille is bereikt waarbij deze met een forse sprong is gestegen.

Zaterdag ontvangt u meer informatie.

Op zaterdag 28 april schreef ik

Afgelopen maandag heb ik u vooruitlopend op de reguliere weekendmailing het mailbericht gezonden dat WB de zaak ging sluiten. De winstniveaunorm van +70% was immers met +74,11% bij slotkoers doorbroken. Deze maandagmail hoefde geen verrassing te zijn. Immers, zij die het Excel dashboard nauwgezet volgen, hebben automatisch de pop-up zien verschijnen dat WB op dat niveau winst neemt. WB administreert dan wel de slotkoers van die dag en niet de intradaykoers van het pop-up moment.

Ik weet niet hoe het u vergaat, maar ik heb de hele week al een geweldig gevoel overgehouden aan deze maandserie. WAT EEN KLAPPER! +27,83% maandrendement! Nu mag de emotie er best uit! Zie ook de update rendement (onder).

Zoveel effect (+607 euro) binnen zo weinig tijd (2 weken +1 dag) en niet gek laten maken door de emotie (buitenlandse politiek). Alles geheel binnen het “bedrijfsmotto effectief, efficiënt en emotievrij”. Het resultaat van ons handelen is dat we nu binnen 4 maanden al meer gerealiseerd rendement hebben behaald dan over heel 2016!

En ook best lekker dat we nu 2 weken helemaal geen risico meer lopen want we zijn niet in positie. Je hoeft niet altijd in positie te zijn, dat is ook beleggen! En omdat we deze week nu toch tijd over hebben, gun uzelf eens de tijd om alle LINKS onder eens te bekijken? Of lees de ledenspecial?